1. Comprender el riesgo de liquidez

En el emocionante mundo de forex, cripto y CFD comercio, Liquidez Riesgo es un término que impone respeto y comprensión. Se refiere al escenario potencial en el que un inversor no puede ejecutar operaciones comerciales rápidamente debido a la falta de participantes en el mercado dispuestos a comprar o vender el activo. Esto puede generar pérdidas sustanciales, especialmente en mercados volátiles donde los precios pueden moverse significativamente en un corto período de tiempo.

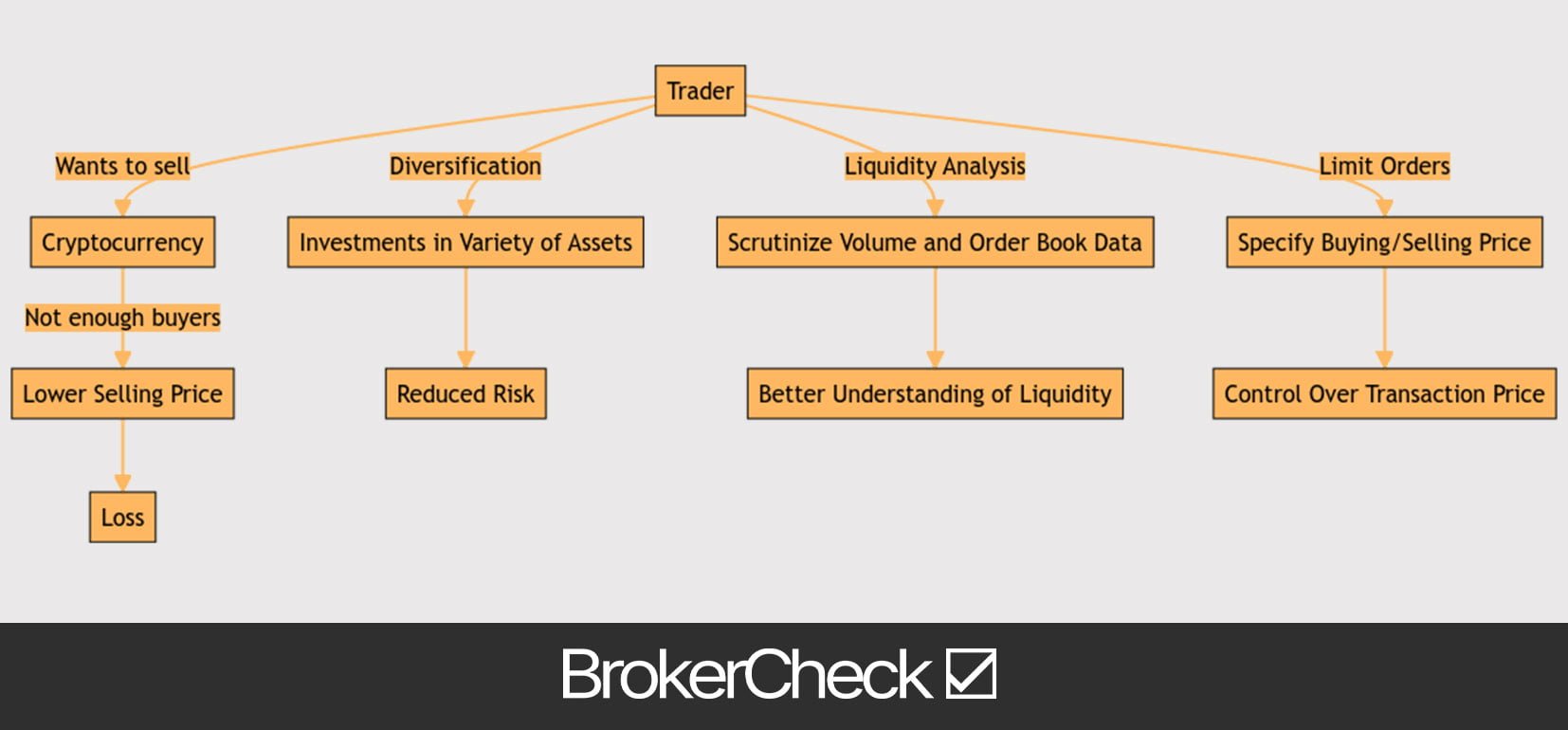

Para ilustrar, consideremos un trader que quiere vender un gran volumen de una criptomoneda en particular. Si no hay suficientes compradores interesados en el mercado en ese momento, el tradePuede verse obligado a vender a un precio inferior al deseado o, peor aún, no poder vender en absoluto. Este es un ejemplo clásico de riesgo de liquidez en acción.

Ahora, gestionar el riesgo de liquidez es un arte y una ciencia en sí mismo. Es un buen acto de equilibrio que requiere tanto pensamiento estratégico como ejecución táctica. Aquí hay algunas estrategias comunes que traders emplean:

- Diversificación: Distribuyendo las inversiones entre una variedad de activos, traders puede reducir el riesgo asociado con cualquier activo individual que se vuelva ilíquido.

- Análisis de Liquidez: TradeLos rs a menudo analizan el volumen y los datos de la cartera de pedidos para medir la liquidez de un activo. Los volúmenes de negociación más altos generalmente sugieren una mejor liquidez.

- Órdenes limitadas: Mediante el uso de órdenes limitadas, tradeLos rs pueden especificar el precio al que están dispuestos a comprar o vender un activo, mitigando así el riesgo de tener que operar a precios desfavorables.

Sin embargo, es importante recordar que, si bien estas estrategias pueden ayudar a administrar el riesgo de liquidez, no pueden eliminarlo por completo. En el vertiginoso e impredecible mundo del trading, el riesgo de liquidez siempre será una variable al acecho. Pero con la comprensión y las estrategias correctas, traders ciertamente puede domar a esta bestia en gran medida.

1.1. Definición de Riesgo de Liquidez

En el intrincado tapiz de los mercados financieros, Riesgo de liquidez se erige como un hilo crucial. Es un término que podría no ser tan llamativo como 'crypto boom' o 'forex oleada', pero su significado es innegable. En su forma más simple, el riesgo de liquidez se refiere a la dificultad potencial que podría enfrentar un inversionista al tratar de comprar o vender un activo sin causar un cambio significativo en su precio.

Este riesgo es un factor fundamental en el ámbito de la forex, cripto y CFD comercio. En estos mercados, la liquidez es como el elemento vital, ya que garantiza transacciones fluidas y precios justos. Pero cuando la liquidez disminuye, los mercados pueden volverse volátiles y traders pueden verse incapaces de ejecutar trades a sus precios deseados.

Considere un escenario en el que posee una cantidad significativa de una criptomoneda en particular. Si el mercado para esa criptografía se seca repentinamente, te queda un activo que no puedes vender sin causar una caída drástica en su precio. Este es un ejemplo clásico de riesgo de liquidez.

Comprender el riesgo de liquidez es una parte vital del comercio exitoso. No se trata solo de detectar la próxima gran tendencia o tomar la decisión correcta en un par de divisas. También se trata de comprender la mecánica subyacente del mercado y estar preparado para los desafíos que presentan.

1.2. Tipos de Riesgo de Liquidez

En el vasto y complejo mundo de forex, cripto y CFD comercio, comprender los matices del riesgo de liquidez es crucial. Dos tipos principales de riesgo de liquidez pueden afectar su estrategia comercial: Riesgo de Liquidez de Mercado y Riesgo de liquidez de fondeo.

Riesgo de Liquidez de Mercado se refiere a la posibilidad de que un inversor no pueda comprar o vender un instrumento financiero cuando lo desee, o en cantidad suficiente, debido a una actividad de negociación insuficiente en el mercado. Este riesgo puede manifestarse de dos formas distintas: Riesgo específico de activos y Riesgo sistémico.

Riesgo específico de activos se refiere a un escenario donde la liquidez de un activo específico se ve afectada debido a cambios en las características intrínsecas del activo. Por ejemplo, si una empresa publica informes de ganancias decepcionantes, puede afectar la liquidez de sus acciones.

riesgo sistémico, por otro lado, se refiere a una situación en la que la liquidez se agota en todo el mercado o en un segmento significativo del mismo, a menudo debido a eventos macroeconómicos. La crisis financiera de 2008 es un ejemplo clásico de riesgo sistémico.

Riesgo de liquidez de fondeo, por su parte, aborda la posibilidad de que un inversor no pueda cumplir con sus obligaciones de financiación a corto plazo. TradeLos rs enfrentan este riesgo cuando no pueden asegurar suficiente efectivo o vender activos lo suficientemente rápido para cumplir con sus obligaciones financieras. Este riesgo es particularmente relevante en el comercio apalancado, donde traders utiliza fondos prestados para ampliar sus posiciones comerciales.

Ambos riesgos resaltan la importancia de tener una comprensión integral del riesgo de liquidez en el comercio. Al captar estos conceptos, tradeLos rs pueden navegar mejor en los mercados financieros dinámicos y mitigar potencialmente algunos de los riesgos asociados con sus actividades comerciales.

1.3. Importancia del Riesgo de Liquidez en Forex, Cripto y CFD Plataforma de

En el mundo de alto riesgo de Forex, Cripto y CFD negociar, comprender y gestionar el riesgo de liquidez es de suma importancia. Riesgo de liquidez es el riesgo financiero de que durante un período determinado, un determinado instrumento financiero, valor o mercancía no puede ser traded lo suficientemente rápido en el mercado sin afectar el precio de mercado.

En el reino de Forex Trading, el riesgo de liquidez puede manifestarse de dos maneras: liquidez de los activos y liquidez de fondeo. La liquidez de los activos se refiere a la capacidad de vender el par de divisas sin provocar un cambio significativo en su precio. Por su parte, la liquidez de fondeo representa la facilidad con la que tradepueden cumplir con sus obligaciones financieras, tales como margen requerimientos, sin incurrir en pérdidas significativas.

- Forex tradeLos rs siempre deben vigilar de cerca la liquidez de los pares de divisas que están negociando, ya que la baja liquidez puede generar mayores márgenes y pérdidas potencialmente significativas.

- TradeLos rs también deben asegurarse de tener la financiación adecuada para cumplir con sus requisitos de margen, ya que no hacerlo puede resultar en la liquidación forzosa de sus posiciones.

En el mundo de Crypto y CFD comercio, la importancia del riesgo de liquidez es igualmente primordial. criptomonedas y CFDLos s son típicamente más volátiles que los tradicionales. Forex pares de divisas, lo que puede dar lugar a mayores oscilaciones de precios y un mayor riesgo de liquidez.

- Crypto tradeLos rs deben tener en cuenta la liquidez de la criptomoneda específica que están negociando, ya que la baja liquidez puede conducir a una mayor volatilidad de los precios y pérdidas potenciales.

- CFD tradeLos rs necesitan monitorear la liquidez del activo subyacente, ya que la baja liquidez puede generar brechas de precios significativas y el potencial de deslizamiento.

En todos estos mercados, la gestión eficaz del riesgo de liquidez implica un seguimiento diligente de las condiciones del mercado, un dimensionamiento cuidadoso de las posiciones y el uso de órdenes stop-loss para limitar las pérdidas potenciales. Al comprender y gestionar eficazmente el riesgo de liquidez, traders pueden aumentar sus posibilidades de éxito en el mundo acelerado y, a menudo, impredecible de Forex, Cripto y CFD comercio.

2. Ejemplos de Riesgo de Liquidez

El primer ejemplo de riesgo de liquidez que traders a menudo se encuentra en el Forex mercado. Forex El mercado, con su gran tamaño y operación las XNUMX horas, a menudo se considera altamente líquido. Sin embargo, la liquidez puede cambiar drásticamente según el par de divisas y la hora del día. Por ejemplo, los principales pares de divisas como EUR/USD o USD/JPY tendrá una alta liquidez, mientras que los pares menos populares, como los pares exóticos que involucran monedas de mercados emergentes, podrían ser menos líquidos. Esto puede conducir a diferenciales de oferta y demanda más amplios, lo que hace que sea más costoso para traders para entrar o salir de posiciones.

- Los horarios comerciales: Liquidez en el Forex el mercado también varía con las horas de negociación. Durante la superposición de las sesiones de negociación de Londres y Nueva York, la liquidez está en su apogeo. Sin embargo, durante la sesión asiática, cuando estos principales mercados están cerrados, la liquidez puede caer significativamente.

El segundo ejemplo se encuentra en el Mercado de la criptomoneda. Aunque el criptomercado opera las 24 horas del día, los 7 días de la semana, aún está sujeto al riesgo de liquidez. A diferencia de los mercados tradicionales, el criptomercado es altamente volátil y fragmentado.

- Volatilidad del mercado: La alta volatilidad puede conducir a cambios repentinos de precios, lo que dificulta que traders para comprar o vender una gran cantidad de criptomonedas sin afectar significativamente el precio.

- Fragmentación del mercado: Los criptoactivos son traded en numerosos intercambios, cada uno con su propia liquidez. si un tradeLos activos criptográficos de r están en un intercambio con poca liquidez, es posible que les resulte difícil vender sus activos a un precio favorable.

El tercer ejemplo es el CFD mercado. CFDs son productos derivados que permiten traders para especular sobre el movimiento del precio de un activo sin poseer el activo. Sin embargo, desde CFDs dependen de un activo subyacente, están inherentemente sujetos al riesgo de liquidez.

- Liquidez del activo subyacente: Si el activo subyacente tiene poca liquidez, puede provocar una caída significativa del precio en el CFD. Esto puede resultar en traders entrando o saliendo trades a precios muy diferentes de lo que pretendían.

En cada uno de estos ejemplos, el riesgo de liquidez puede afectar a una tradela habilidad de r para ejecutar trades de manera eficiente y puede afectar sus resultados comerciales. Por lo tanto, comprender y administrar el riesgo de liquidez es crucial para operar con éxito.

2.1. Forex Riesgo de Negociación y Liquidez

En el reino de Forex comercio, el concepto de riesgo de liquidez adquiere un significado único y vital. TradeLos rs, tanto principiantes como experimentados, deben comprender que este riesgo es una parte inherente del proceso de negociación. Liquidez, en los términos más simples, se refiere a la capacidad de comprar o vender un par de divisas sin provocar un cambio significativo en su precio y sin afectar la estabilidad del mercado.

Forex, siendo el mercado más grande y más líquido a nivel mundial, generalmente ofrece una alta liquidez. Sin embargo, esto no significa que sea inmune al riesgo de liquidez. Ciertas situaciones pueden conducir a una crisis de liquidez en el mercado. Por ejemplo, los anuncios económicos importantes pueden causar traders a abstenerse de ingresar al mercado, lo que lleva a una caída temporal de la liquidez. De manera similar, durante las horas fuera del mercado, o cuando los principales centros financieros están cerrados, la liquidez también puede disminuir.

El impacto del riesgo de liquidez en Forex el comercio puede ser significativo. Puede conducir a:

- Deslizamiento Esto es cuando un trade se ejecuta a un precio diferente al esperado. En un mercado altamente líquido, las órdenes se ejecutan al precio solicitado. Sin embargo, en una situación de baja liquidez, es posible que las órdenes no se completen al precio deseado, lo que genera deslizamientos.

- Spreads aumentados: La baja liquidez a menudo resulta en costos de margen más altos. Esto es porque brokers ampliar los diferenciales para mitigar su riesgo en condiciones de baja liquidez.

- Brecha de mercado: Esto sucede cuando los precios saltan de un nivel a otro sin ninguna tradeestá ocurriendo en el medio. Es más común en condiciones de baja liquidez y puede afectar significativamente una tradeposición de r.

Para gestionar el riesgo de liquidez, traders puede adoptar varias estrategias. Estos incluyen mantener una cartera diversificada, utilizando Stop lossy negociación durante las horas pico del mercado cuando la liquidez suele ser alta. Además, tradeLos rs también deben mantenerse al tanto de los principales eventos económicos y ajustar sus estrategias comerciales en consecuencia para minimizar el riesgo potencial de liquidez.

2.2. Negociación de criptomonedas y riesgo de liquidez

En el apasionante mundo del comercio de criptomonedas, el concepto de riesgo de liquidez adquiere una dimensión completamente nueva. A diferencia de los mercados financieros tradicionales, el mercado de criptomonedas opera las 24 horas del día, los 7 días de la semana, lo que genera fluctuaciones potenciales en la liquidez en cualquier momento dado. Esto significa que la facilidad con la que puede comprar o vender sus activos digitales sin afectar el precio de mercado, fenómeno conocido como liquidez del mercado, puede variar significativamente.

- Volatilidad del mercado: El mercado de criptomonedas es notoriamente volátil, con precios capaces de fluctuaciones significativas en períodos cortos. Esta volatilidad puede generar riesgo de liquidez, ya que una caída repentina en el precio de una criptomoneda puede causar traders a la liquidación, reduciendo la liquidez de ese activo en particular.

- Popularidad de activos: La liquidez de una criptomoneda también depende en gran medida de su popularidad. Las criptomonedas más establecidas como Bitcoin y Ethereum tienden a tener una mayor liquidez que las monedas digitales más nuevas y menos conocidas. Por lo tanto, comerciar con criptomonedas menos populares puede exponer traders a un mayor riesgo de liquidez.

- Cambios regulatorios: El panorama regulatorio de las criptomonedas aún está evolucionando. Cualquier cambio repentino en las regulaciones puede desencadenar un cambio en el sentimiento del mercado, lo que lleva a una reducción de la liquidez. Por ejemplo, si una economía importante decide prohibir las criptomonedas, podría provocar una venta masiva y la correspondiente disminución de la liquidez del mercado.

La gestión del riesgo de liquidez en el comercio de criptomonedas requiere un profundo conocimiento de la dinámica del mercado y una sólida estrategia de gestión de riesgos. Diversificar su cartera de criptomonedas, mantenerse al tanto de las tendencias del mercado y los cambios normativos, y utilizar herramientas de gestión de riesgos, como las órdenes de límite de pérdidas, puede ayudar a mitigar el riesgo de liquidez. Sin embargo, es fundamental recordar que, si bien estas estrategias pueden ayudar, no pueden eliminar por completo el riesgo de liquidez. Como tal, tradeLos rs siempre deben estar preparados para el potencial de riesgo de liquidez en sus empresas de criptocomercio.

2.3. CFD Riesgo de Negociación y Liquidez

Cuando se trata del mundo de CFD comercio, el concepto de riesgo de liquidez adquiere una dimensión única. Esto se debe en gran medida al hecho de que CFDs, o Contratos por Diferencia, son instrumentos de negociación derivados que permiten traders para especular sobre el aumento o la caída de los precios de los mercados financieros globales de rápido movimiento.

Riesgo de liquidez in CFD el comercio se refiere a la dificultad potencial de un trader puede enfrentar al intentar ingresar o salir de una posición a un precio deseado debido a la falta de participantes en el mercado dispuestos a trade a ese precio El riesgo se intensifica en mercados volátiles donde pueden ocurrir movimientos rápidos de precios, dejando traders incapaz de ejecutar trades a sus puntos de precio preferidos.

- Volatilidad del mercado: La alta volatilidad a menudo conduce a brechas de precios significativas, lo que puede resultar en trades ejecutándose a un precio peor del previsto, aumentando así el riesgo de liquidez.

- Volumen de negociación bajo: CFDLas empresas con bajos volúmenes de negociación tienden a tener mayores diferenciales de oferta y demanda, lo que puede dificultar que traders para comprar o vender sin influir en el precio.

- Horas de mercado: Operar fuera del horario del mercado primario también puede aumentar el riesgo de liquidez, ya que puede haber menos participantes para tomar el otro lado del mercado. trade.

Para gestionar el riesgo de liquidez en CFD comercio, tradeLos rs pueden considerar estrategias como establecer órdenes de límite de pérdida para limitar las pérdidas potenciales, diversificar su cartera para distribuir el riesgo entre múltiples activos o mercados y evitar operar en mercados sin liquidez o en momentos de alta volatilidad. También deben mantenerse informados sobre las noticias y los eventos del mercado que podrían afectar la liquidez de los instrumentos comerciales que eligieron.

Vale la pena señalar que, si bien el riesgo de liquidez es un aspecto significativo de CFD comercio, también es una parte inherente de cualquier mercado financiero. Por lo tanto, comprender y gestionar este riesgo es una habilidad crucial para cualquier trader, independientemente de la clase de activo con la que se trate.

3. Gestión del riesgo de liquidez

Navegar por las turbias aguas del riesgo de liquidez puede ser una tarea desalentadora, pero con las herramientas y estrategias adecuadas, se convierte en un aspecto manejable de su viaje comercial. El primer paso en la gestión del riesgo de liquidez es comprender su exposición. Esto implica identificar los activos de su cartera que son susceptibles al riesgo de liquidez. Estos podrían ser activos que son difíciles de vender rápidamente o aquellos que incurrirían en una pérdida significativa si se vendieran bajo presión.

A continuación, es crucial para diversifica tu cartera. Tener una variedad de activos puede ayudar a mitigar el impacto del riesgo de liquidez. Esto se debe a que si un activo se vuelve ilíquido, todavía tiene otros activos que pueden convertirse rápidamente en efectivo. La diversificación en diferentes clases de activos, sectores y regiones geográficas puede ayudar a distribuir el riesgo.

Establecimiento de un plan de contingencia es otro paso vital en la gestión del riesgo de liquidez. Este plan debe describir los pasos que tomaría en caso de una crisis de liquidez. Podría incluir estrategias como la venta de ciertos activos, la obtención de fondos adicionales o la suspensión temporal de las actividades comerciales.

Y por último, seguimiento de las condiciones del mercado regularmente puede ayudarlo a anticiparse a posibles problemas de liquidez. Esto incluye estar atento a las tendencias del mercado, los indicadores económicos y las noticias que podrían afectar la liquidez de los activos. La implementación de estas estrategias puede ayudarlo a administrar el riesgo de liquidez de manera efectiva. Sin embargo, es importante recordar que la gestión del riesgo no es una tarea única, sino un proceso continuo que requiere vigilancia y adaptabilidad. En el dinámico mundo de forex, cripto y CFD negociar, mantenerse informado y preparado es clave para navegar el riesgo de liquidez y optimizar su rendimiento comercial.

3.1. Herramientas para la Gestión del Riesgo de Liquidez

En el dinámico mundo de forex, cripto y CFD el comercio, la gestión del riesgo de liquidez es primordial. Pero, ¿cómo hacerlo de manera efectiva? La respuesta está en aprovechar las herramientas adecuadas.

Pronóstico de flujo de efectivo es una de las armas más potentes de tu arsenal. Le permite predecir la entrada y salida de efectivo de su empresa, ayudándole a anticipar posibles problemas de liquidez. Esta herramienta puede ser tan compleja o tan simple como la necesite, con versiones más sofisticadas que incorporan variables como las condiciones futuras del mercado y las tasas de interés.

Otra poderosa herramienta es Análisis de brecha de liquidez. Esta técnica consiste en comparar sus activos y pasivos en diferentes horizontes de tiempo para identificar posibles brechas de liquidez. Es un poco como el pronóstico del tiempo financiero, que le da una idea de las posibles "tormentas" en el horizonte para que pueda prepararse en consecuencia.

Pruebas de estrés también es increíblemente útil. Esto implica simular los peores escenarios para ver cómo se mantendría su liquidez. Es un poco como un simulacro de incendio para sus finanzas, que lo ayuda a identificar puntos débiles y hacer los ajustes necesarios.

Finalmente, está la Ratio de Cobertura de Liquidez (LCR). Esta es una herramienta regulatoria que garantiza que tenga un stock adecuado de activos líquidos de alta calidad (HQLA) libres de cargas que se pueden convertir en efectivo para satisfacer sus necesidades de liquidez en un escenario de estrés de liquidez de 30 días calendario.

Estas herramientas no son solo para grandes corporaciones. incluso individual tradeLos rs pueden beneficiarse al comprender y aplicar estos conceptos. Entonces, ya sea que sea un experimentado tradeo recién comenzando, estas herramientas pueden ayudarlo a navegar las agitadas aguas del riesgo de liquidez en forex, cripto y CFD comercio.

3.2. Importancia de la gestión del riesgo de liquidez en el comercio

En el volátil mundo de forex, cripto y CFD negociar, comprender y gestionar el riesgo de liquidez es primordial. Riesgo de liquidez se refiere a la incapacidad de ejecutar transacciones a los precios deseados debido a la falta de participantes en el mercado dispuestos a trade a esos precios. Esto puede conducir a pérdidas sustanciales, especialmente en mercados de rápido movimiento donde los precios pueden cambiar rápidamente.

Uno de los aspectos clave de la gestión del riesgo de liquidez es diversificación. Al repartir sus inversiones entre varios activos, puede mitigar el impacto potencial del agotamiento de la liquidez de un solo activo. Por ejemplo, si tiene una gran inversión en una criptomoneda en particular y su liquidez cae repentinamente, su cartera podría sufrir pérdidas significativas. Pero si está diversificado en varias criptomonedas, el impacto de la caída de liquidez de uno se reduce.

Otro aspecto crucial de la gestión del riesgo de liquidez es comprensión de las condiciones del mercado. Ciertos momentos del día o del año pueden ver niveles de liquidez más bajos, como durante las horas fuera del mercado o los períodos de vacaciones. Ser consciente de estos períodos y planificar su trades en consecuencia puede ayudar a mitigar el riesgo de liquidez.

- Uso de órdenes limitadas: Las órdenes limitadas le permiten especificar el precio al que está dispuesto a comprar o vender un activo. Esto puede ayudar a protegerse contra los cambios repentinos de precios causados por la baja liquidez.

- Revisiones periódicas de la cartera: Revisar regularmente su cartera puede ayudar a identificar los activos que se están volviendo menos líquidos. Esto puede permitirle ajustar sus posiciones antes de una posible crisis de liquidez.

- Seguimiento de las noticias del mercado: Estar atento a las noticias del mercado puede ayudarlo a anticipar eventos que podrían afectar la liquidez. Por ejemplo, los cambios regulatorios o los anuncios económicos importantes pueden provocar cambios repentinos en la liquidez.

Al final, administrar el riesgo de liquidez se trata de ser proactivo y estar preparado. Al comprender la naturaleza del riesgo de liquidez e implementar estrategias para mitigarlo, tradeLos rs pueden proteger sus inversiones y mejorar potencialmente sus rendimientos. Recuerde, en el mundo del comercio, el conocimiento es poder, y comprender el riesgo de liquidez es una parte vital de ese conocimiento.