1. Comprender la diversificación

1.1. Definición de diversificación

En el mundo del comercio, el término diversificación a menudo se tira como una papa caliente. Pero ¿qué significa realmente? En esencia, la diversificación es una riesgos estrategia de gestión que combina una amplia variedad de inversiones dentro de una cartera. El fundamento detrás de esta técnica sostiene que una cartera construida con diferentes tipos de inversiones producirá, en promedio, rendimientos más altos y planteará un riesgo menor que cualquier inversión individual que se encuentre dentro de la cartera.

La diversificación, en esencia, es el equivalente financiero de no poner todos los huevos en la misma canasta. Distribuye el riesgo de pérdida invirtiendo en una variedad de activos. Si una inversión tiene un desempeño deficiente durante un cierto período, otras inversiones pueden tener un mejor desempeño durante ese mismo período, lo que reduce las pérdidas potenciales.

Diversificación no se trata solo de tener diferentes inversiones, sino también de la correlación entre esas inversiones. Se trata del grado en que el rendimiento de una inversión es independiente de los demás. En otras palabras, desea tener inversiones que probablemente no se muevan en la misma dirección al mismo tiempo. Esto se puede lograr invirtiendo en activos que tengan una correlación baja o negativa entre sí.

Por ejemplo, si invierte tanto en bienes raíces como en acciones , una caída en el mercado de valores podría verse compensada por valores inmobiliarios estables o incluso en aumento. Este es el poder de la diversificación: puede ayudar a suavizar los obstáculos en su proceso de inversión, brindándole una experiencia más estable y menos estresante.

Sin embargo, es importante tener en cuenta que la diversificación no garantiza contra una pérdida. Es un método utilizado para gestionar el riesgo y mejorar la rentabilidad. La clave para una diversificación exitosa no es simplemente recopilar una multitud de inversiones diferentes, sino encontrar inversiones que lo beneficien de diferentes maneras en diferentes condiciones de mercado.

1.2. Importancia de la diversificación

Diversificación se esfuerza por suavizar los eventos de riesgo no sistemáticos en una cartera, de modo que el rendimiento positivo de algunas inversiones neutralice el rendimiento negativo de otras. Los beneficios de la diversificación solo se mantienen si los valores de la cartera no están perfectamente correlacionados.

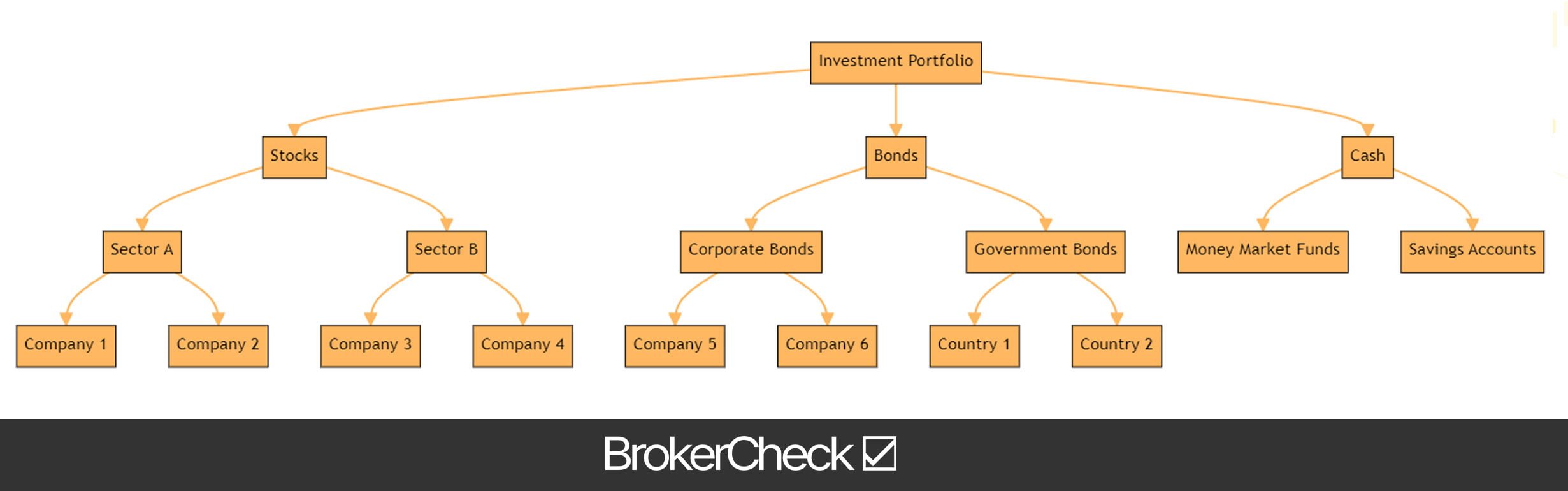

Las inversiones en una cartera diversificada se distribuyen en diferentes clases de activos (como acciones, bonos, materias primas y bienes raíces) y sectores (como tecnología, salud o manufactura). Esta variedad puede ayudar a administrar el riesgo y reducir el potencial de una pérdida significativa si una sola inversión tiene un desempeño deficiente.

Pero, ¿cómo funciona la diversificación? Se trata de correlación. La correlación es una medida estadística de cómo dos valores se mueven entre sí. Cuando dos acciones tienen una alta correlación, se mueven juntas en la misma dirección. Cuando tienen una correlación baja, se mueven independientemente unos de otros. Al invertir en acciones que tienen una baja correlación entre sí, puede ayudar a asegurarse de que si una acción cae, no derribará toda su cartera.

Diversificación no se trata solo de tener una combinación de diferentes activos; también se trata de equilibrio. Si invierte demasiado en un sector, su cartera podría estar en riesgo si ese sector se ve afectado. De manera similar, si invierte demasiado en un tipo de activo (como acciones), podría enfrentar pérdidas mayores si el mercado cae.

2. Implementando la diversificación

2.1. Estrategias de diversificación

Diversificación es como la navaja suiza de la inversión estrategias. Es una herramienta multifacética que puede ayudarle a navegar por el impredecible mundo del trading. Pero, ¿cómo se puede diversificar eficazmente su cartera? Analicémoslo.

En primer lugar, asignación de activos es clave. Esto implica distribuir sus inversiones entre diferentes clases de activos, como acciones, bonos y efectivo. Las proporciones dependerán de su tolerancia al riesgo y sus objetivos de inversión. Por ejemplo, un inversor adverso al riesgo podría optar por un mayor porcentaje de bonos, que generalmente se consideran más seguros que las acciones.

Luego, dentro de cada clase de activos, puede diversificarse aún más invirtiendo en diferentes sectores, industrias o países. Esto se conoce como diversificación dentro de activos. Por ejemplo, dentro de su asignación de acciones, puede tener acciones en empresas de tecnología, proveedores de atención médica y empresas de energía. De esta manera, una recesión en un sector no afectará a toda su cartera.

Otra estrategia de diversificación es diversificación del tiempo. Esto implica invertir de forma constante a lo largo del tiempo, en lugar de tratar de cronometrar el mercado. Al hacerlo, puede tomar anunciosvantage de promediar el costo en dólares, que puede reducir el impacto de volatilidad del mercado en su cartera.

Por último, considere inversiones alternativas como bienes raíces, productos básicos o incluso criptomonedas. Estos pueden proporcionar una cobertura contra las recesiones del mercado tradicional, agregando otra capa de protección a su cartera.

2.2. Cómo elegir la combinación adecuada de inversiones

Comprender su tolerancia al riesgo es el primer paso para elegir la combinación adecuada de inversiones. Este es un rasgo personal que refleja su capacidad para soportar pérdidas potenciales. Los inversores con una alta tolerancia al riesgo pueden inclinarse por inversiones más volátiles, como acciones, mientras que aquellos con una menor tolerancia pueden preferir opciones más seguras, como bonos o fondos del mercado monetario.

Asignación de activos es otro factor crucial. Esto implica dividir sus inversiones entre diferentes clases de activos, como acciones, ingresos fijos y equivalentes de efectivo. Cada clase tiene un nivel diferente de riesgo y rendimiento, por lo que diversificar su cartera entre ellas puede ayudarlo a lograr un equilibrio favorable.

Considere su horizonte de inversión también. Si es joven y está ahorrando para la jubilación, es posible que pueda darse el lujo de asumir más riesgos para obtener mayores rendimientos. Sin embargo, si se está acercando a la jubilación, es posible que desee cambiar a inversiones más conservadoras.

Esté atento a las condiciones del mercado. El mercado financiero es dinámico y cambia constantemente. Mantenerse informado sobre las tendencias del mercado y los indicadores económicos puede ayudarlo a realizar ajustes oportunos en su cartera.

Reequilibre su cartera periódicamente. Con el tiempo, algunas inversiones pueden funcionar bien mientras que otras se quedan atrás. El reequilibrio implica reajustar su cartera a su asignación original de activos para mantener el nivel de riesgo deseado.

Consulta a un profesional. Si no está seguro de cómo diversificar su cartera, considere buscar el consejo de un asesor financiero. Pueden proporcionar orientación personalizada en función de sus objetivos financieros y tolerancia al riesgo.

2.3. Revisión periódica y reequilibrio de la cartera

Como trader, es posible que haya escuchado la frase, “Comprar y mantener“. Si bien esta estrategia puede ser efectiva para algunos, no es una solución única para todos. El mercado financiero es una entidad dinámica, en constante cambio y evolución en respuesta a numerosos factores. Por lo tanto, una cartera que alguna vez estuvo equilibrada y diversificada puede volverse desequilibrada rápidamente si no se controla.

Regular Reseñas de su cartera son cruciales para garantizar que sus inversiones sigan alineadas con sus objetivos financieros. Las fluctuaciones del mercado pueden hacer que cambie el valor de sus inversiones, lo que puede afectar el saldo general de su cartera. Por ejemplo, si una de sus acciones funciona excepcionalmente bien, podría crecer hasta representar una porción más grande de su cartera. Si bien esto puede parecer un buen problema, en realidad puede exponerlo a más riesgos de los que originalmente pretendía.

Reequilibrio es el proceso de realinear las ponderaciones de su cartera. Esto implica comprar o vender activos periódicamente para mantener el nivel deseado de asignación de activos. Por ejemplo, si su objetivo es tener una división 50/50 entre acciones y bonos, pero el sólido desempeño de las acciones resultó en una división 70/30, necesitará vender algunas acciones y comprar bonos para reequilibrar su cartera.

Para reequilibrar, es posible que deba vender activos de alto rendimiento, lo que puede ser un desafío emocional. Sin embargo, recuerde que reequilibrar no se trata de perseguir rendimientos, sino de apegarse a una estrategia de inversión predeterminada. Es un enfoque disciplinado que puede ayudar a reducir el riesgo y potencialmente mejorar los rendimientos a largo plazo.

Aquí hay algunos consejos para un reequilibrio efectivo de la cartera:

- Establezca un programa de revisión regular: Esto podría ser trimestral, semestral o anual. La clave es tener un horario constante y apegarse a él.

- No intente cronometrar el mercado: El reequilibrio no se trata de hacer predicciones sobre los movimientos del mercado. Se trata de apegarse a su plan de inversión.

- Considere las implicaciones fiscales: Tenga en cuenta que la venta de activos puede generar impuestos sobre las ganancias de capital. Es una buena idea consultar con un asesor fiscal antes de hacer grandes trades.

3. Conceptos erróneos comunes sobre la diversificación

3.1. La diversificación garantiza el beneficio

La diversificación no garantiza beneficios, pero crea oportunidades para ello. Imagine que ha invertido únicamente en acciones tecnológicas. Si el sector tecnológico recibe un golpe, toda su cartera se verá afectada. Pero si también ha invertido en atención médica, servicios públicos y bienes de consumo, una recesión en un área puede compensarse con la estabilidad o el crecimiento en otras.

La clave para una diversificación efectiva es equilibrar. No se trata de dispersar ciegamente sus inversiones, sino de seleccionar cuidadosamente una combinación que se alinee con su tolerancia al riesgo y sus objetivos financieros. Esto podría significar una combinación de acciones, bonos y materias primas. O podría significar una combinación de acciones de gran capitalización, mediana capitalización y pequeña capitalización.

La diversificación también implica regular reequilibrio. Con el tiempo, algunas inversiones crecerán más rápido que otras, lo que puede sesgar el saldo de su cartera. Al vender periódicamente activos de alto rendimiento y comprar más de los de bajo rendimiento, puede mantener la asignación de activos deseada.

Entonces, si bien la diversificación no ofrece un camino seguro hacia las ganancias, proporciona una amortiguador contra la volatilidad. Y en el mundo impredecible del comercio, ese es un beneficio difícil de exagerar.

3.2. Sobrediversificación

En el mundo del comercio, a menudo se dice que la diversificación es el único almuerzo gratis. Es una estrategia que le permite distribuir sus inversiones entre varios instrumentos financieros, industrias y otras categorías para reducir el riesgo. Pero como todas las cosas buenas, demasiado puede conducir a resultados indeseables. Esto es lo que llamamos diversificación excesiva.

La diversificación excesiva ocurre cuando tiene tantas inversiones que se vuelve imposible hacer un seguimiento de todas ellas. Es como tratar de hacer malabarismos con demasiadas pelotas a la vez: tarde o temprano, estás obligado a dejar caer una. Más importante aún, la diversificación excesiva puede diluir sus rendimientos potenciales. En lugar de tener unas pocas acciones de alto rendimiento que aumenten el valor de su cartera, el impacto de estos "ganadores" se diluye por una multitud de acciones mediocres.

¿Cómo saber si se está diversificando en exceso? Una señal clara es si no puede recordar cuáles son todas sus inversiones o por qué las hizo en primer lugar. Otra señal de alerta es si no está viendo el tipo de rendimiento que esperaría dado el nivel de riesgo que está asumiendo.

Para evitar la diversificación excesiva, es importante mantener un equilibrio. Sí, debe distribuir sus inversiones para mitigar el riesgo, pero no tanto como para perder el potencial de obtener rendimientos significativos. Como regla general, algunos expertos sugieren que tener entre 20 y 30 acciones diferentes puede proporcionar una diversificación adecuada.

Recuerde, el objetivo de la diversificación no es aumentar el rendimiento, sino reducir el riesgo. Al repartir sus inversiones en diferentes áreas, es menos probable que sufra una pérdida importante si una de ellas fracasa. Pero extiéndalos demasiado, y podría estar preparándose para la mediocridad. Por lo tanto, vigile su cartera y no tenga miedo de podarla si cree que tiene demasiadas acciones. Después de todo, a veces menos es más.

3.3. La diversificación es solo para grandes carteras

La idea errónea común de que la diversificación es un lujo solo para grandes carteras es un mito que hay que desmentir. Es fácil caer en la trampa de pensar que necesita una cantidad sustancial de capital para distribuir sus inversiones en una variedad de sectores, clases de activos o ubicaciones geográficas. Sin embargo, la verdad es que la diversificación no solo es posible sino también muy recomendable, independientemente del tamaño de su cartera.

Incluso con una cantidad modesta, puede lograr una cartera bien diversificada. La clave es comenzar poco a poco y construir gradualmente su cartera. Intercambie Traded Fondos (ETFs) y fondos de inversión son excelentes herramientas para la diversificación, permitiéndole poseer una parte de varias inversiones diferentes de una sola vez. Estos fondos reúnen dinero de muchos inversionistas para invertir en una combinación diversificada de acciones, bonos u otros activos, haciéndolos accesibles incluso para aquellos con capital limitado.

También es importante recordar que la diversificación no se trata solo de la cantidad de inversiones, sino también de la tipos de inversiones tienes. Por ejemplo, podría diversificarse invirtiendo en una combinación de acciones, bonos, bienes raíces y materias primas. También podría diversificarse geográficamente invirtiendo en mercados nacionales e internacionales.

Además, la tecnología ha facilitado más que nunca la diversificación. Con el advenimiento de robo-asesores y plataformas de comercio online, incluso los inversores novatos con una pequeña cantidad de capital pueden diversificar fácilmente sus carteras. Estas plataformas utilizan algoritmos para crear y gestionar carteras diversificadas en función de su tolerancia al riesgo y sus objetivos de inversión.

Por lo tanto, no permita que el tamaño de su cartera le impida diversificarse. Recordar, el objetivo de la diversificación es reducir el riesgo, no para garantizar devoluciones. Al repartir sus inversiones entre varios activos, puede reducir potencialmente el impacto del bajo rendimiento de cualquier inversión individual en su cartera general. Por lo tanto, no importa cuán grande o pequeña sea su cartera, la diversificación siempre debe ser una parte clave de su estrategia de inversión.