1. ¿Qué es el RSI estocástico?

Comprender la dinámica estocástica del RSI

El RSI estocástico (StochRSI) opera según el principio de que en un mercado alcista, los precios cerrarán cerca de su máximo y durante un mercado bajista, los precios tienden a cerrar cerca de su mínimo. El cálculo del StochRSI implica tomar el RSI del activo y aplicar la fórmula estocástica, que es:

StochRSI = (RSI - Lowest Low RSI) / (Highest High RSI - Lowest Low RSI)

Parámetros clave de StochRSI:

- RSI: El Índice de Fuerza Relativa Mide la magnitud de los cambios recientes de precios para evaluar las condiciones de sobrecompra o sobreventa.

- RSI bajo más bajo: El valor más bajo del RSI en el período retrospectivo.

- RSI más alto: El valor más alto del RSI en el período retrospectivo.

Interpretación de señales StochRSI

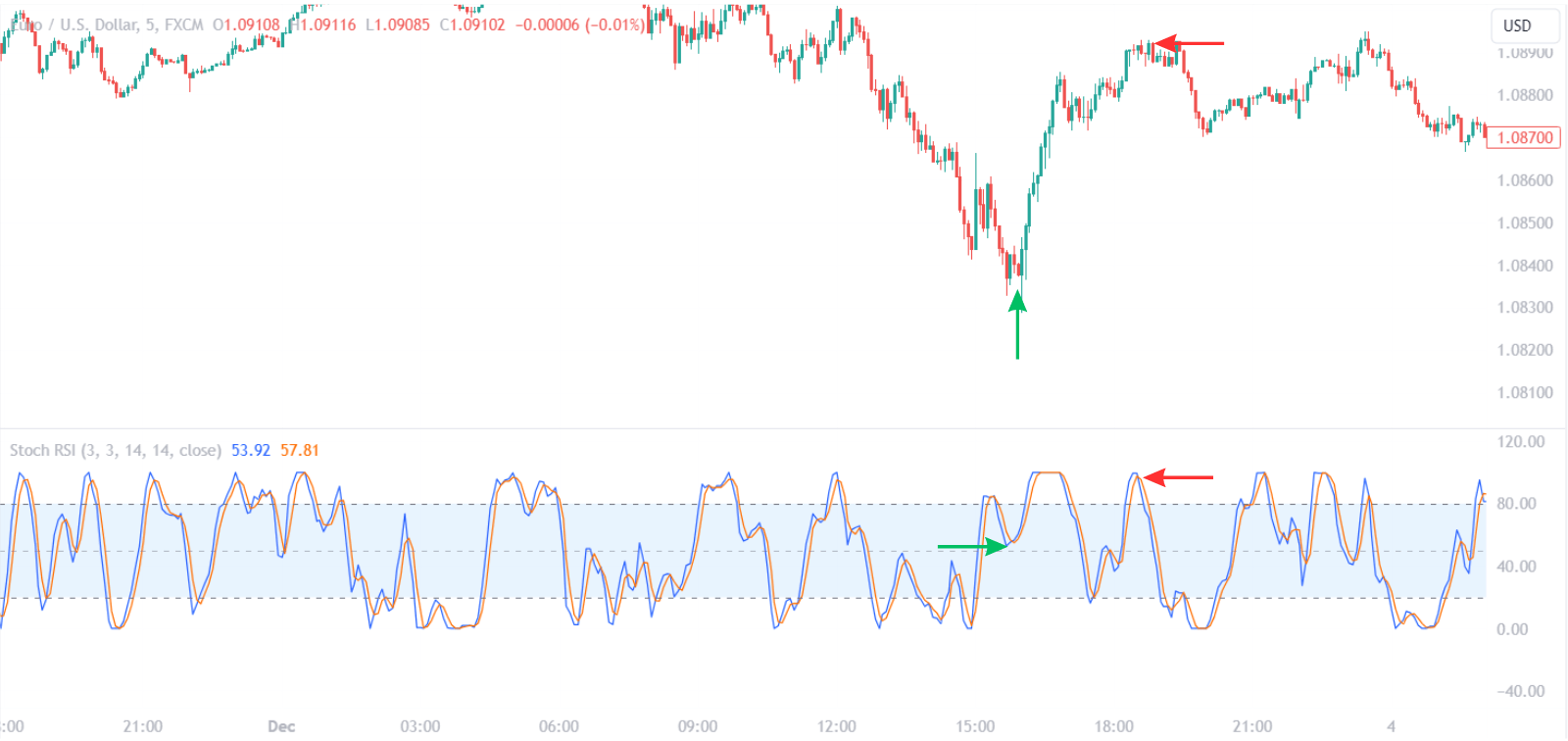

- Territorio sobrecomprado: Cuando StochRSI está por encima de 0.8, el activo se considera sobrecomprado. Sugiere que es posible que el precio deba sufrir un retroceso o una reversión.

- Territorio de sobreventa: Cuando StochRSI está por debajo de 0.2, el activo se considera sobrevendido. Esto indica un potencial de aumento o reversión de precios.

Optimización de la configuración de StochRSI

TradeLos comerciantes a menudo ajustan la configuración de StochRSI para adaptarse a su estrategia comercial:

- Periodo de tiempo: Una configuración estándar es un StochRSI de 14 períodos, pero se puede acortar para obtener más sensibilidad o alargar para obtener menos señales, pero más confiables.

- Suavizado: Aplicando un media móvil, como un período de 3 días Promedio Móvil Simple, puede ayudar a suavizar el StochRSI y filtrar el ruido.

Combinando StochRSI con otros indicadores

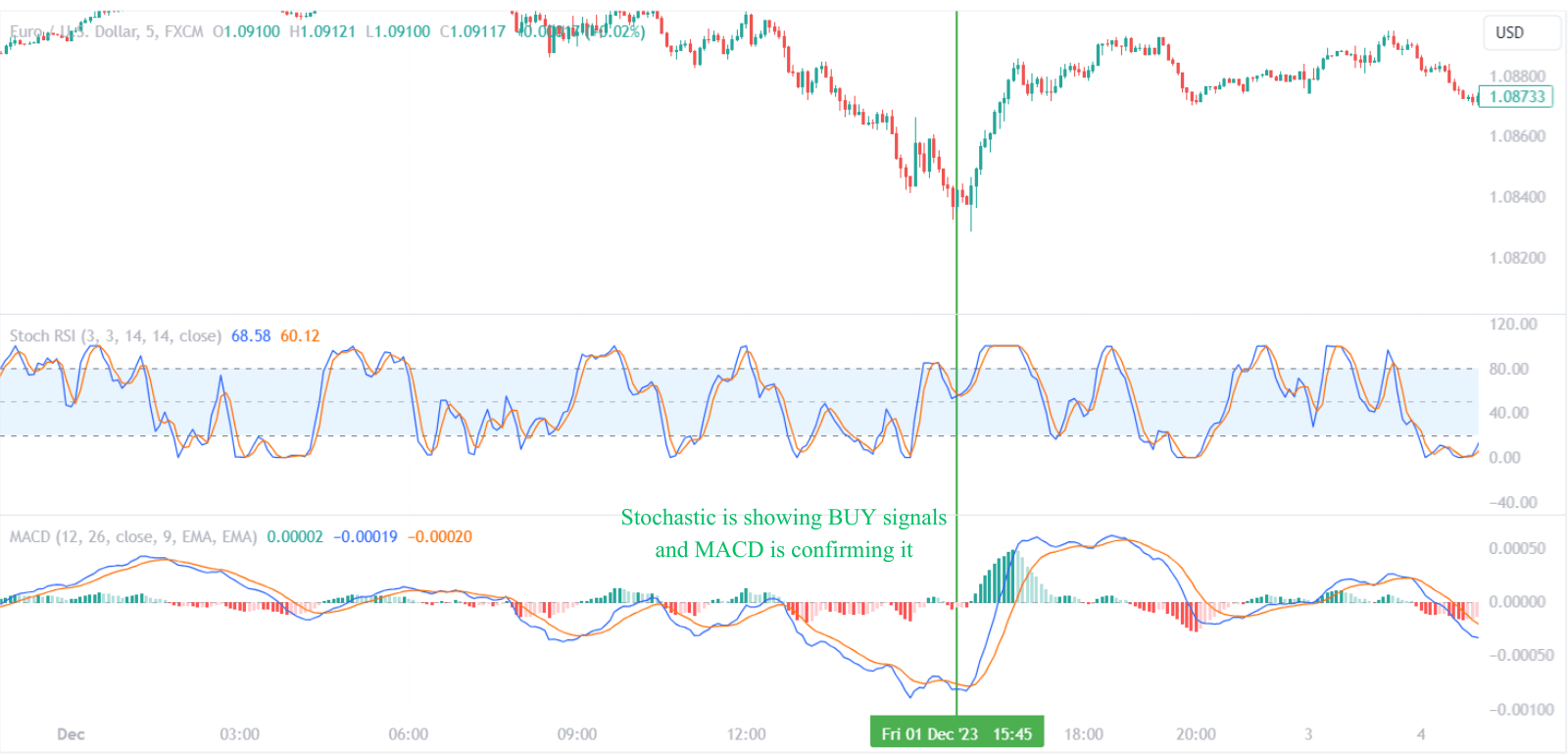

Para mitigar el riesgos de señales falsas, tradeLos rs pueden combinar StochRSI con otros indicadores:

- Medias móviles: Puede ayudar a confirmar la dirección de la tendencia.

- MACD: El Convergencia y Divergencia de Promedio Móvil puede proporcionar confirmación adicional sobre el el impulso y tendencia.

- Bollinger Bandas: Cuando se utiliza con StochRSI, puede ayudar a identificar la volatilidad de los precios y posibles rupturas de precios.

Consejos prácticos para Traders usando StochRSI

- Busque divergencias: Si el precio alcanza un nuevo máximo o mínimo que no se refleja en el StochRSI, podría indicar una tendencia debilitada y una posible reversión.

- Cruces StochRSI: Un cruce del StochRSI por encima del nivel 0.8 o 0.2 puede indicar una oportunidad de compra o venta, respectivamente.

- Uso en Diferentes Condiciones de Mercado: StochRSI puede ser eficaz tanto en mercados de tendencia como en mercados de rango limitado, pero es importante ajustar el enfoque en consecuencia.

StochRSI: una herramienta para mejorar la sincronización del mercado

El StochRSI mejora una tradeLa capacidad de r para cronometrar las entradas y salidas del mercado centrándose en la velocidad y el cambio de los movimientos de precios. Su sensibilidad lo convierte en una herramienta valiosa para quienes buscan responder rápidamente a los cambios del mercado. Sin embargo, el potencial de señales falsas requiere el uso de confirmación adicional de otros herramientas de análisis técnico métodos para validar las señales proporcionadas por el StochRSI.

2. ¿Cómo configurar el RSI estocástico en su plataforma de operaciones?

Al configurar el RSI estocásticos, tradeLos viajeros deben ser conscientes de sus dos componentes principales: el %K línea y del %D línea. La línea %K es el valor real del RSI estocástico, mientras que la línea %D es una media móvil de la línea %K y sirve como línea de señal. Una práctica común es establecer la línea %D en un Promedio móvil del período 3 de la línea %K.

Interpretación del RSI estocástico Implica buscar condiciones de sobrecompra y sobreventa. Normalmente, los valores superiores 0.80 indican condiciones de sobrecompra, lo que sugiere una señal potencial de venta, mientras que los valores por debajo 0.20 indican condiciones de sobreventa, insinuando una posible señal de compra. Sin embargo, tradeLos inversores deben ser cautelosos y buscar la confirmación de otros indicadores o patrones de precios para evitar señales falsas.

Divergencia es otro concepto crítico cuando se utiliza el RSI estocástico. Si el precio alcanza nuevos máximos mientras que el RSI estocástico no lo logra, se conoce como divergencia bajista y puede indicar una posible reversión a la baja. Por el contrario, un divergencia alcista ocurre cuando el precio está alcanzando nuevos mínimos, pero el RSI estocástico no, lo que indica un posible impulso alcista.

Cruces entre la línea %K y la línea %D también son significativos. Un cruce por encima de la línea %D puede verse como una señal alcista, mientras que un cruce por debajo puede considerarse bajista. Sin embargo, es esencial garantizar que estos cruces ocurran junto con otros factores, como los niveles de soporte y resistencia, para aumentar su confiabilidad.

| Componente estocástico RSI | Descripción |

|---|---|

| Línea %K | Representa el valor real del RSI estocástico. |

| Línea %D | Un promedio móvil de la línea %K, a menudo utilizada como línea de señal. |

| Nivel de sobrecompra | Normalmente fijado en 0.80, puede indicar una oportunidad de venta. |

| Nivel de sobreventa | Normalmente fijado en 0.20, puede indicar una oportunidad de compra. |

| Divergencia | Discrepancia entre la acción del precio y el RSI estocástico, lo que indica posibles reversiones |

| Cruces | La línea %K cruza por encima o por debajo de la línea %D, proporcionando señales alcistas o bajistas. |

Incorporando análisis de la acción del precio, como patrones de velas y niveles de soporte/resistencia, con lecturas estocásticas del RSI pueden mejorar trade exactitud. Por ejemplo, un patrón envolvente alcista en un nivel de sobreventa en el RSI estocástico podría ser una fuerte señal de compra. De manera similar, un patrón de estrella fugaz bajista en un nivel de sobrecompra podría ser una señal de venta sólida.

Gestión del riesgo siempre debe acompañar el uso de indicadores técnicos. Establecer órdenes de limitación de pérdidas en niveles estratégicos y determinar el tamaño adecuado de las posiciones puede ayudar a gestionar las pérdidas potenciales. TradeLos profesionales también deben estar atentos a las publicaciones de noticias económicas que pueden causar volatilidad e impactar la efectividad de los indicadores de análisis técnico como el RSI estocástico.

Combinando el RSI estocástico con un análisis integral plan de comercio y prácticas sólidas de gestión de riesgos, tradeLos empresarios pueden aspirar a mejorar la precisión de sus entradas y salidas del mercado, lo que podría conducir a resultados comerciales más consistentes.

2.1. Seleccionar el período de tiempo adecuado

Selección de marco temporal para el RSI estocástico:

| Trader Tipo | Periodo de tiempo preferido | Propósito |

|---|---|---|

| Día Traders | Gráficos de 1 minuto a 15 minutos | Capture movimientos rápidos intradía |

| Swing Traders | Gráficos de 1 hora a 4 horas | Equilibra la frecuencia de la señal con la filtración de ruido del mercado. |

| Puesto de trabajo Traders | Gráficos diarios | Obtener confiable indicadores de impulso y reversión de tendencia |

Optimización y Backtesting:

- Ajustar la configuración del RSI estocástico para que coincida con el período de tiempo elegido.

- Backtest estrategias utilizando datos históricos.

- Apunta a un equilibrio entre precisión de la señal y el número de trade Del Mañana.

Al seleccionar y optimizar cuidadosamente el marco de tiempo y la configuración del RSI estocástico, tradeLos empleados pueden mejorar sus posibilidades de ejecutar con éxito trades que están sincronizados con su individuo estrategias de negociación y niveles de tolerancia al riesgo. Es fundamental recordar que ningún marco de tiempo o configuración de indicador funcionará para todos traders o condiciones de mercado, haciendo personalización y evaluación continua componentes clave de una estrategia comercial sólida.

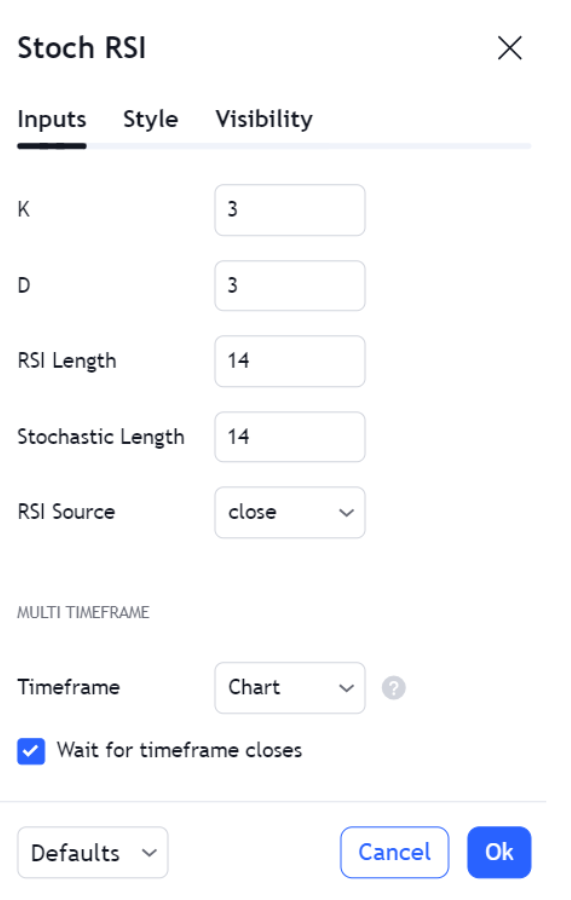

2.2. Ajustar la configuración del indicador

Al configurar el RSI estocásticos Para un rendimiento óptimo, considere estas configuraciones clave:

- Periodo al pasado: El valor predeterminado es 14 períodos, pero se puede ajustar para obtener mayor o menor sensibilidad.

- %K Suavizado de línea: La modificación del período de cálculo afecta la reacción a los cambios del mercado.

- %D Suavizado de línea: Ajustar el promedio móvil de la línea %K para ajustar la sensibilidad de la señal.

- Umbrales de sobrecompra/sobreventa: Normalmente se establece en 80/20, pero se puede modificar a 70/30 o 85/15 para adaptarse a las condiciones del mercado.

| Fijar | Predeterminado | Ajuste a corto plazo | Ajuste a largo plazo |

|---|---|---|---|

| Periodo al pasado | 14 | 5 - 9 | 20 - 25 |

| %K Suavizado de línea | 3 | Disminuya para una respuesta más rápida | Aumente para una respuesta más suave |

| %D Suavizado de línea | 3 | Disminuya para una respuesta más rápida | Aumente para una respuesta más suave |

| Umbral de sobrecompra | 80 | 70 ó 85 | 70 ó 85 |

| Umbral de sobreventa | 20 | 30 ó 15 | 30 ó 15 |

Backtesting es un paso no negociable en el proceso de ajuste. Valida la efectividad de las nuevas configuraciones y las alinea con las tradeLa estrategia de r. Esta revisión histórica mitiga el riesgo de adoptar entornos ineficientes y mejora la confianza en la toma de decisiones.

TradeLos empresarios deben recordar que ningún entorno se adapta a todas las condiciones del mercado. La evaluación y el ajuste continuos de los parámetros del RSI estocástico son esenciales para mantener la relevancia y precisión de las señales que proporciona. El objetivo es lograr un equilibrio entre la capacidad de respuesta a los movimientos del mercado y la reducción de señales falsas, adaptado a las tradeEl enfoque específico de r y el entorno de mercado.

2.3. Integración con herramientas de gráficos

Enfatizando el papel de los indicadores de volumen

Incorporando indicadores de volumen junto con el estocástico RSI puede reforzar significativamente la confiabilidad de las señales que recibe. Indicadores de volumen como el Volumen en balance (OBV) o el Precio promedio ponderado por volumen (VWAP) puede validar el impulso detectado por el RSI estocástico. Un volumen creciente durante una señal alcista del RSI estocástico puede confirmar el interés de compra, mientras que un volumen creciente durante una señal bajista puede sugerir una fuerte presión de venta.

Combinación con osciladores para confirmación de impulso

Otro osciladores, como el MACD (media móvil de convergencia y divergencia) o el RSI (índice de fuerza relativa), cuando se utilizan junto con el RSI estocástico, pueden proporcionar una confirmación adicional del impulso. Un cruce alcista en el MACD o un aumento por encima de 50 en el RSI pueden reforzar una señal de compra del RSI estocástico.

| Señal estocástica RSI | Indicador de confirmación | Acción potencial |

|---|---|---|

| Sobrecompra | Cruce MACD bajista | Considere vender |

| Sobreventa | Cruce MACD alcista | Considere comprar |

| Neutro | RSI alrededor de 50 | Mantener/Esperar confirmación |

Uso estratégico de patrones de velas japonesas

Patrones de velas japonesas puede servir como una poderosa ayuda visual para el análisis estocástico RSI. Patrones como la vela envolvente, el martillo o la estrella fugaz pueden proporcionar información inmediata sobre el sentimiento del mercado. Un patrón envolvente alcista cerca de un nivel de sobreventa del RSI estocástico puede ser una fuerte señal de compra, mientras que una estrella fugaz en un nivel de sobrecompra podría indicar una posible oportunidad de venta.

Al integrar el RSI estocástico con una variedad de herramientas gráficas e indicadores técnicos, traders puede crear un marco de análisis completo y dinámico. Esta integración no solo mejora el poder predictivo del RSI estocástico, sino que también permite una comprensión más matizada de la dinámica del mercado, lo que lleva a decisiones comerciales más estratégicas e informadas.

3. Cómo utilizar el RSI estocástico para Trade ¿Señales?

Al emplear el RSI estocásticos, tradeLos profesionales deben tener en cuenta los siguientes puntos clave para maximizar su eficacia:

- Condiciones de sobrecompra/sobreventa: Los umbrales tradicionales de 0.80 para condiciones de sobrecompra y 0.20 para condiciones de sobreventa son puntos de partida. Ajuste estos niveles para que se ajusten mejor al comportamiento histórico del activo y a las condiciones actuales del mercado.

- Cruces de línea de señal: Preste atención a la línea %K que cruza la línea %D. Un cruce por encima de la línea %D podría ser una oportunidad de compra, mientras que un cruce por debajo podría sugerir que es hora de vender.

- Divergencia: Esté siempre atento a las divergencias entre el StochRSI y el precio, ya que pueden ser precursoras de una reversión. Sin embargo, confirme con indicadores adicionales para evitar falsos positivos.

- Confirmación con otros indicadores: Utilice herramientas de análisis técnico adicionales, como promedios móviles, MACD o patrones de velas japonesas, para confirmar las señales de StochRSI, lo que puede conducir a decisiones comerciales más sólidas.

- Ajuste por volatilidad: En mercados muy volátiles, el StochRSI puede dar señales frecuentes y a veces engañosas. Ajuste la sensibilidad del StochRSI o los umbrales de sobrecompra/sobreventa para adaptarlos a la volatilidad del mercado.

- Gestión de riesgos: Incluso con un indicador confiable como StochRSI, es crucial practicar una sólida gestión de riesgos. Establezca órdenes de limitación de pérdidas y arriesgue solo un pequeño porcentaje del capital comercial en cualquier momento determinado. trade.

| Consideración clave | Descripción |

|---|---|

| Niveles de sobrecompra/sobreventa | Ajuste los umbrales para que se ajusten al activo y volatilidad del mercado. |

| Cruces | Supervise los cruces de líneas %K y %D para detectar posibles señales de compra/venta. |

| Divergencia | Busque divergencias en los indicadores de precios y confírmelas con otras herramientas. |

| Indicadores adicionales | Confirmar señales con otros métodos de análisis técnico. |

| Ajuste de volatilidad | Modificar sensibilidad y umbrales en mercados volátiles. |

| Gestión de riesgos | Emplear órdenes stop-loss y gestionar trade El Tamaño. |

Al integrar StochRSI en una estrategia comercial integral y combinarlo con otras herramientas de análisis técnico, tradeLos profesionales pueden navegar mejor por las complejidades del mercado y tomar decisiones más informadas.

3.1. Identificación de condiciones de sobrecompra y sobreventa

Divergencia es otro concepto crítico al utilizar el StochRSI. Ocurre cuando el precio de un activo se mueve en la dirección opuesta al indicador. A divergencia alcista Ocurre cuando el precio registra un mínimo más bajo, pero el StochRSI forma un mínimo más alto. Esto sugiere un debilitamiento del impulso bajista, y tradeLos inversores pueden anticipar un próximo movimiento alcista de precios. Por otro lado, un divergencia bajista es cuando el precio alcanza un máximo más alto mientras que el StochRSI establece un máximo más bajo, lo que indica una posible acción a la baja del precio en el futuro.

| Tipo de divergencia | Acción del precio | Acción StochRSI | Señal potencial |

|---|---|---|---|

| Alcista | Inferior Bajo | Más alto mínimo | Movimiento hacia arriba |

| Bajista | más alto más alto | Bajo Alto | Movimiento descendente |

El Configuración de StochRSI es otro factor que tradeLos inversores pueden adaptarse para adaptarse a su estilo y objetivos comerciales. La configuración predeterminada normalmente implica un período de tiempo de 14 períodos, pero se puede modificar para obtener más sensibilidad o suavidad. Un período de tiempo más corto puede proporcionar señales más tempranas, pero también puede aumentar el riesgo de falsos positivos. Por el contrario, un plazo más largo podría ofrecer señales más fiables a expensas de la puntualidad.

Incorporando análisis de tendencia puede mejorar aún más la eficacia de StochRSI. En una fuerte tendencia alcista, las condiciones de sobrecompra pueden ser menos indicativas de una reversión significativa, ya que el mercado puede seguir subiendo. De manera similar, en una tendencia bajista, las condiciones de sobreventa pueden no indicar un cambio inmediato. Reconocer la tendencia predominante puede ayudar tradeLos profesionales deciden cómo interpretar y actuar según las lecturas de StochRSI.

- En tendencias alcistas: Las condiciones de sobrecompra pueden ser menos significativas; Busque caídas como oportunidades de compra.

- En tendencias bajistas: Las condiciones de sobreventa pueden persistir; Los repuntes podrían estar reduciendo oportunidades.

Gestión del riesgo es primordial cuando se opera basándose en señales de StochRSI. Traders siempre debe usar órdenes de stop-loss para protegerse contra movimientos del mercado que van en contra de sus posiciones. Además, el tamaño de un trade debe calibrarse de acuerdo con el tradeLa tolerancia al riesgo de r y la volatilidad del mercado.

Por último, vale la pena señalar que StochRSI es solo una herramienta en una tradeEl arsenal de r. El éxito comercial a menudo requiere una un enfoque holístico, considerando los fundamentos, el sentimiento del mercado y otros indicadores técnicos junto con el StochRSI. Al hacerlo, tradeLos empleados pueden tomar decisiones más informadas y navegar por los mercados con mayor confianza.

3.2. Reconocer divergencias alcistas y bajistas

Identificar divergencias: un enfoque paso a paso

- Monitorear la tendencia: Comience observando la tendencia general en el gráfico de precios. ¿El mercado tiene una tendencia al alza, a la baja o está dentro de un rango limitado?

- Localice los extremos en la acción del precio: Busque los máximos y mínimos más recientes en el gráfico de precios. Estos son sus puntos de referencia para comparar con el RSI estocástico.

- Comparar con el RSI estocástico: Alinee los máximos y mínimos del gráfico de precios con los máximos y mínimos correspondientes en el RSI estocástico. ¿Se mueven en armonía o hay una discrepancia?

- Identificar el tipo de divergencia:

- Divergencia alcista: El precio alcanza un mínimo más bajo, pero el RSI estocástico alcanza un mínimo más alto.

- Divergencia bajista: El precio alcanza un máximo más alto, pero el RSI estocástico alcanza un máximo más bajo.

- Buscar confirmación: Antes de actuar sobre una divergencia, espere señales adicionales, como un cruce en el RSI estocástico o rupturas de patrones en el gráfico de precios.

- Evaluar frente a otros indicadores: Verifique la divergencia con otros indicadores técnicos como promedios móviles, MACD o volumen para obtener una señal comercial más sólida.

Consideraciones clave al negociar divergencias

- La paciencia es vital: Saltar el arma antes de una confirmación clara puede llevar a salidas en falso. Espere a que el mercado dé una señal clara.

- La fuerza de la tendencia importa: Las divergencias son menos confiables en mercados con tendencias fuertes donde el impulso puede anular la señal de divergencia.

- Gestión de riesgos : Utilice siempre órdenes de límite de pérdidas para mitigar el riesgo en caso de que la divergencia no dé como resultado la reversión de precio esperada.

- Contexto del mercado: Considere las condiciones más amplias del mercado y las noticias económicas que podrían influir en los precios de los activos y potencialmente invalidar las configuraciones de divergencia.

Utilizar divergencias junto con otras estrategias

- Patrones de precios: combine divergencias con patrones de precios clásicos como cabeza y hombros, triángulos o dobles máximos/mínimos para obtener una confluencia de señales.

- Fibonacci Niveles: Utilice los niveles de retroceso de Fibonacci para encontrar posibles puntos de reversión que se alineen con las señales de divergencia.

- Formaciones de velas: Busque patrones de velas alcistas o bajistas para confirmar las señales de reversión sugeridas por las divergencias.

Al integrar las divergencias en una estrategia comercial integral y considerar el contexto más amplio del mercado, tradeLos empresarios pueden mejorar su proceso de toma de decisiones y potencialmente aumentar su tasa de éxito en los mercados.

3.3. Combinando con otros indicadores técnicos

Incorporando el RSI estocásticos con el Promedio Móvil Exponencial. (EMA) Puedo ofrecer tradeEs un método dinámico de confirmación de tendencias y precisión de la señal. La EMA proporciona un promedio de precios suavizado que reacciona más rápidamente a los cambios de precios recientes que un promedio móvil simple. Cuando el RSI estocástico cruza por encima o por debajo de una EMA, puede ser una indicación de un cambio en el impulso de la tendencia.

Indicadores de volumen, tales como el Volumen en equilibrio (OBV), también puede complementar el RSI estocástico al confirmar la fuerza de una tendencia. Un OBV en aumento junto con un RSI estocástico que sale del territorio de sobreventa puede indicar una fuerte tendencia alcista, mientras que un OBV en disminución puede confirmar una señal bajista del RSI estocástico.

Niveles de retroceso de Fibonacci Ofrece otra capa de análisis cuando se utiliza con el RSI estocástico. TradeLos inversores pueden estar atentos a que el RSI estocástico indique una reversión alrededor de los niveles clave de Fibonacci, que a menudo actúan como soporte o resistencia. Esta combinación puede ser particularmente poderosa durante los retrocesos en una tendencia fuerte.

Patrones de velas japonesas, como doji, martillos o patrones envolventes, pueden proporcionar una confirmación visual de posibles reversiones o continuaciones de tendencias. Cuando estos patrones ocurren junto con señales estocásticas RSI, puede mejorar el trade confiabilidad de la configuración.

La integración del RSI estocástico con otros indicadores técnicos permite un enfoque multifacético para el análisis de mercado. Aquí hay una tabla que resume algunas de las combinaciones:

| RSI estocástico + | Propósito de la combinación |

|---|---|

| MACD | Confirmar condiciones de sobrecompra/sobreventa y validar cambios de tendencia |

| RSI | Proporcionar señales simultáneas para reducir los falsos positivos. |

| Las Bandas de Bollinger | Identificar posibles cambios o continuaciones de tendencias. |

| Niveles de soporte/resistencia | FORTALECIMIENTO trade señales con técnicas de gráficos |

| EMA | Confirmar la dirección de la tendencia y los cambios de impulso |

| Indicadores de volumen | Validar la fuerza de la tendencia y las posibles reversiones |

| Retroceso de Fibonacci | Detectar reversiones en niveles clave de soporte/resistencia |

| Los patrones de velas | Confirmación visual de señales estocásticas RSI |

Diversificación de análisis y verificación cruzada a través de estas combinaciones puede conducir a una toma de decisiones más informada en el comercio. Sin embargo, tradeLos empleados deben ser conscientes del potencial de complicando demasiado su estrategia con demasiados indicadores, lo que puede conducir a análisis parálisis. Equilibrar la simplicidad y la minuciosidad es clave para una estrategia comercial eficaz.

4. ¿Cuáles son las mejores estrategias para implementar el RSI estocástico?

Mercados de consolidación

Durante los períodos de consolidación, el RSI estocástico puede ayudar tradeLos rs identifican posibles brotes. A rango de estrechamiento en el RSI estocástico, similar a una contracción de precios, puede preceder a una ruptura. TradeLos inversores deben estar atentos a un giro brusco que se aleje del rango medio (nivel 50), lo que podría indicar la dirección de la ruptura. Las posiciones pueden iniciarse cuando el RSI estocástico confirma la dirección de ruptura, con confirmación adicional de la acción del precio.

| Condición de mercado | Estrategia estocástica RSI | Confirmación |

|---|---|---|

| Consolidación | Monitorear la contracción del RSI | Ruptura de la acción del precio |

Mercados volátiles

En mercados volátiles, el RSI estocástico se puede utilizar para medir cambios de impulso. Los movimientos rápidos en el RSI estocástico pueden indicar una fuerte presión de compra o venta. Durante esos momentos, tradeLos inversores pueden utilizar un marco de tiempo más corto para que el RSI estocástico capture estos cambios rápidos. TradeLas inversiones suelen ser de corto plazo y aprovechan los movimientos bruscos de los precios.

| Condición de mercado | Estrategia estocástica RSI | Trade Duración |

|---|---|---|

| Volátil | Cambios de impulso a corto plazo | A corto plazo los |

Comercio de divergencia

La divergencia entre el RSI estocástico y la acción del precio puede ser una señal poderosa para traders. UN divergencia alcista ocurre cuando los precios alcanzan un nuevo mínimo, pero el RSI estocástico alcanza un mínimo más alto, lo que sugiere un debilitamiento del impulso bajista. Por el contrario, un divergencia bajista Es cuando los precios alcanzan un nuevo máximo y el RSI estocástico alcanza un máximo más bajo, lo que indica que el impulso alcista se desvanece. Estas divergencias pueden preceder a los cambios de tendencia.

| Tipo de divergencia | Acción del precio | RSI estocásticos | Gastos esperados |

|---|---|---|---|

| Alcista | Nuevo mínimo | más alto bajo | Reversión al alza |

| Bajista | Nuevo alto | más bajo alto | Reversión a la baja |

Combinando el RSI estocástico con otros indicadores

Promedios Móviles

Integrando el RSI estocástico con promedios móviles puede filtrar señales y proporcionar contexto de tendencia. Por ejemplo, recibir señales de compra únicamente cuando el precio esté por encima de una media móvil puede mejorar las probabilidades de éxito. trade en una tendencia alcista. Por el contrario, vender cuando el precio está por debajo de una media móvil en una tendencia bajista se alinea con la dirección predominante del mercado.

Las Bandas de Bollinger

Combinando el RSI estocástico con Las Bandas de Bollinger ofrece información sobre la volatilidad y los precios extremos. Una lectura del RSI estocástico por encima de 80 cuando el precio toca la banda de Bollinger superior podría indicar una condición de sobrecompra, mientras que una lectura por debajo de 20 con el precio en la banda inferior puede indicar un estado de sobreventa.

Indicadores de volumen

Los indicadores de volumen junto con el estocástico RSI pueden confirmar o refutar la fuerza detrás de un movimiento. Por ejemplo, una ruptura del precio al alza con un RSI estocástico alto y un volumen creciente puede validar el sentimiento alcista. Por el contrario, si el volumen disminuye durante una ruptura, podría sugerir una falta de convicción.

Adaptación del RSI estocástico a los estilos comerciales

Day Trading

Día traders pueden beneficiarse de la señales de ritmo rápido proporcionado por el RSI estocástico. Usar un marco de tiempo más corto y combinarlo con rupturas de nivel o patrones de velas puede llevar a resultados efectivos. trade entradas y salidas a lo largo de la jornada de negociación.

Swing Trading

Swing traders pueden preferir un marco de tiempo más largo para que el RSI estocástico suavice la volatilidad a corto plazo. El swing trading implica mantener posiciones durante varios días o semanas, por lo que alinear el RSI estocástico con máximos y mínimos semanales puede ser más beneficioso que las fluctuaciones diarias.

Posicionamiento comercial

Puesto de trabajo tradeLos inversores pueden utilizar el RSI estocástico para identificar el fuerza de la tendencia durante meses o incluso años. El uso de una configuración de RSI estocástico a largo plazo puede ayudar a determinar los mejores puntos de entrada y salida para posiciones que capitalizan los principales movimientos del mercado.

Consejos prácticos para el RSI estocástico Traders

- Estrategias de backtesting antes de aplicarlos a mercados reales para comprender su efectividad en diferentes condiciones de mercado.

- Uso múltiples marcos de tiempo para confirmar señales y obtener una perspectiva más amplia del mercado.

- Aplicar siempre Gestión sistemática del riesgo, técnicas, como órdenes de limitación de pérdidas, para protegerse contra movimientos adversos del mercado.

- Ser consciente de comunicados económicos y eventos noticiosos eso puede provocar cambios repentinos en el sentimiento del mercado, lo que podría afectar las lecturas del RSI estocástico.

- Continuamente evaluar y refinar su estrategia comercial basada en el rendimiento y la dinámica cambiante del mercado.

4.1. Estrategias de seguimiento de tendencias

Incorporando el RSI estocásticos Convertirse en una estrategia de seguimiento de tendencias implica varios pasos. Primero, identifique la tendencia general utilizando una media móvil a largo plazo. Si el precio está por encima de la media móvil, concéntrese en posiciones largas; si está por debajo, las posiciones cortas son más favorables.

| Tipo de tendencia | Posición del precio | Estrategia estocástica RSI |

|---|---|---|

| Tendencia alcista | Por encima de MA | Compre cuando el RSI estocástico suba por encima de 80 después de una caída |

| Tendencia a la baja | Por debajo de MA | Vender/cortar cuando el RSI estocástico se mueve por debajo de 20 después de un aumento |

Una vez establecida la dirección de la tendencia, espere a que el RSI estocástico indique un retroceso dentro de la tendencia. Esto suele ocurrir cuando el RSI estocástico sale del territorio de sobrecompra (>80) o sobreventa (<20).

Las divergencias entre el precio y el estocástico RSI también puede proporcionar información valiosa. Se produce una divergencia alcista cuando el precio registra un mínimo más bajo, pero el RSI estocástico forma un mínimo más alto, lo que indica una posible reversión de la tendencia o un debilitamiento de la tendencia bajista. Por el contrario, se produce una divergencia bajista cuando el precio alcanza un máximo más alto, pero el RSI estocástico alcanza un máximo más bajo, lo que podría indicar una próxima tendencia bajista.

Para gestionar eficazmente el riesgo, traders debe colocar órdenes de stop-loss. Para posiciones largas, se puede colocar un stop-loss por debajo de un mínimo reciente, y para posiciones cortas, por encima de un máximo reciente. Esta técnica asegura que tradeLos inversores están protegidos contra cambios repentinos de tendencia.

| Tipo de posición | Colocación de stop-loss |

|---|---|

| Largo | Por debajo del mínimo reciente |

| En Corto | Por encima del máximo reciente |

Stop-loss dinámicos son particularmente útiles en estrategias de seguimiento de tendencias, ya que permiten traders para permanecer en el trade mientras la tendencia persista, y al mismo tiempo asegurar ganancias si la tendencia comienza a revertirse.

tradeAquellos que buscan maximizar la efectividad del RSI estocástico en el seguimiento de tendencias, consideren utilizar un análisis de marcos de tiempo múltiples. Al confirmar tendencias y señales de entrada tanto en un marco temporal superior como en uno inferior, traders puede aumentar la probabilidad de entrar en una trade con un fuerte impulso de tendencia.

Recuerde, si bien el RSI estocástico es una herramienta poderosa, no debe usarse de forma aislada. Combinarlo con otras herramientas de análisis técnico y prácticas adecuadas de gestión de riesgos es esencial para una estrategia comercial integral.

4.2. Técnicas de reversión a la media

Al comprometerse con estrategias de reversión a la media, es crucial integrar Gestión sistemática del riesgo, . Dado que no todas las señales de sobrecompra o sobreventa darán lugar a una reversión inmediata a la media, tradeLos inversores deben estar preparados para escenarios en los que el precio continúa alejándose de la media.

Divergencia entre el RSI estocástico y el precio puede servir como una herramienta poderosa para la reversión a la media traders. Se produce una divergencia cuando el precio alcanza un nuevo máximo o mínimo, pero el RSI estocástico no confirma este movimiento. Esta falta de confirmación puede sugerir que el impulso está menguando y que una reversión hacia la media puede ser inminente.

Backtesting es un paso valioso para perfeccionar las estrategias de reversión a la media. Al analizar datos históricos, tradeLos empresarios pueden determinar la eficacia de su estrategia en diversas condiciones del mercado. Este proceso puede ayudar a ajustar parámetros como la duración de la media móvil y la configuración del RSI estocástico para adaptarse mejor al activo que se está traded.

Volatilidad es otro factor que significa reversión tradeLos RS deberían considerar. Durante períodos de alta volatilidad, los precios pueden desviarse más de la media y las reversiones pueden ser más abruptas. Por el contrario, los entornos de baja volatilidad podrían ofrecer oportunidades comerciales más sutiles con un riesgo potencialmente menor.

Tabla: Componentes clave de las estrategias de reversión a la media

| Componente | Descripción |

|---|---|

| Niveles estocásticos del RSI | Las lecturas de sobrecompra (>80) y sobreventa (<20) pueden indicar posibles oportunidades de reversión a la media. |

| Rango de precio promedio | Utilice promedios móviles para determinar el precio "medio" del activo. |

| Soporte y Resistencia | Combine señales estocásticas del RSI con niveles de precios clave para fortalecer trade razón fundamental. |

| Gestión de riesgos | Implementar apretado Stop loss y objetivos de ganancias para gestionar pérdidas potenciales y capturar ganancias. |

| Divergencia | Monitoree la divergencia entre el precio y el RSI estocástico como indicador de una posible reversión del precio. |

| Backtesting | Pruebe la efectividad de la estrategia en datos históricos para refinar los parámetros y el enfoque. |

| Evaluación de volatilidad | Ajuste la sensibilidad de la estrategia en función de los niveles actuales de volatilidad del mercado. |

Técnicas de reversión a la media no son infalibles y requieren un enfoque disciplinado para el comercio. Al combinar las lecturas del RSI estocástico con otras herramientas analíticas y mantener un sólido protocolo de gestión de riesgos, tradeLos usuarios pueden afrontar mejor los desafíos del comercio de reversión a la media.

4.3. Enfoques de negociación de ruptura

La incorporación del RSI estocástico en una estrategia comercial de ruptura implica una serie de pasos para garantizar un enfoque sólido:

- Identificar el rango: Antes de que pueda ocurrir una ruptura, debe haber un rango de negociación reconocible. Esto generalmente se establece identificando niveles claros de soporte y resistencia en el gráfico.

- Monitorear el RSI estocástico: A medida que el precio prueba estos niveles, observe el RSI estocástico para detectar posibles señales de ruptura. Un movimiento más allá del umbral de 80 o 20 puede ser un indicador temprano de un impulso creciente.

- Confirmar con Price Action: Una ruptura se confirma cuando el precio se mueve más allá del rango definido con convicción. Busca un candelabro cerca fuera del rango para confirmación adicional.

- Evaluar el volumen: Asegúrese de que la ruptura vaya acompañada de un aumento en el volumen, lo que sugiere un consenso entre traders y agrega credibilidad a la ruptura.

- Establecer órdenes de stop-loss: Para gestionar el riesgo, determine un nivel de límite de pérdidas. Generalmente se coloca justo dentro del rango desde el cual se produjo la ruptura.

- Implementar paradas finales: Una vez que esté en una posición rentable, considere utilizar stop-loss dinámicos para asegurar ganancias y al mismo tiempo brindar flexibilidad para que la posición crezca.

- Reevaluar las lecturas del RSI estocástico: Supervise continuamente el RSI estocástico en busca de signos de divergencia o retorno a niveles normales, lo que podría indicar que el impulso está disminuyendo.

Tabla: Lista de verificación de operaciones de ruptura del RSI estocástico

| paso | la columna Acción | Propósito |

|---|---|---|

| 1 | Identificar el rango | Establecer niveles de soporte y resistencia. |

| 2 | Monitorear el RSI estocástico | Busque cambios de impulso |

| 3 | Confirmar con Price Action | Validar ruptura con movimiento de precios |

| 4 | Evaluar el volumen | Confirme la fuerza de ruptura con el análisis de volumen |

| 5 | Establecer órdenes de stop-loss | Gestionar el riesgo de caída |

| 6 | Implementar paradas finales | Proteger las ganancias al mismo tiempo que permite el crecimiento |

| 7 | Reevaluar las lecturas del RSI estocástico | Supervise las señales de agotamiento de la tendencia |

Gestión del riesgo es una parte integral del comercio de ruptura con el RSI estocástico. Si bien la herramienta puede proporcionar señales valiosas, no es infalible. Combinarlo con otros indicadores técnicos, como medias móviles o bandas de Bollinger, puede proporcionar una visión más completa de las condiciones del mercado y ayudar a filtrar señales falsas.

Backtesting También se recomienda una estrategia que involucre el RSI estocástico. Los datos históricos pueden ofrecer información sobre cómo podría funcionar este método en diversas condiciones de mercado, lo que permite traders para perfeccionar su enfoque antes de aplicarlo a los mercados reales.

Paciencia juega un papel clave en el comercio de ruptura. Esperar a que todos los criterios se alineen antes de ejecutar un trade puede ayudar a evitar falsas rupturas y mejorar las posibilidades de entrar en un trade con un fuerte impulso detrás.