1. Descripción general de la divergencia del RSI

El Índice de Fuerza Relativa (RSI) La divergencia es un concepto utilizado por tradeRS e inversores para identificar posibles reversiones en las tendencias del mercado. Combina los conceptos de RSI, un el impulso oscilador que mide la velocidad y el cambio de los movimientos de precios, con el principio de divergencia, situación en la que el precio de un activo se mueve en la dirección opuesta a un indicador técnico. Esta sección tiene como objetivo presentar a los principiantes la divergencia RSI, explicando sus conceptos básicos, cómo funciona y su importancia en el trading.

1.1 ¿Qué es el RSI?

Antes de profundizar en la divergencia del RSI, es fundamental comprender el propio índice de fuerza relativa (RSI). Desarrollado por J. Welles Wilder Jr. en 1978, el RSI es un oscilador de impulso que oscila entre 0 y 100 y se utiliza para medir las condiciones de sobrecompra o sobreventa en el precio de un activo. Una interpretación común es que un activo se considera sobrecomprado cuando el RSI está por encima de 70 y sobrevendido cuando está por debajo de 30.

1.2 Comprender la divergencia

La divergencia ocurre cuando el precio de un activo se mueve en la dirección opuesta a un indicador técnico u otro punto de datos. En el contexto del RSI, la divergencia puede ser una señal poderosa que indique que la tendencia actual de los precios puede estar debilitándose y que podría haber una posible reversión en el horizonte.

- Divergencia alcista: Esto sucede cuando el precio crea un mínimo más bajo, pero el RSI forma un mínimo más alto. Sugiere que mientras el precio cae, el impulso a la baja está disminuyendo, lo que indica una posible reversión al alza.

- Divergencia bajista: Por el contrario, la divergencia bajista se produce cuando el precio alcanza un máximo más alto, pero el RSI alcanza un máximo más bajo. Esto indica que, a pesar del aumento del precio, el impulso alcista se está desvaneciendo, lo que podría provocar una reversión a la baja.

1.3 Importancia de la divergencia del RSI en el comercio

La divergencia RSI se valora por traders por varias razones:

- Valor predictivo: Puede proporcionar señales de alerta temprana de un posible cambio de tendencia, permitiendo traders para ajustar sus posiciones en consecuencia.

- Riesgo Administración: Al identificar posibles reversiones tempranamente, tradeLos inversores pueden establecer límites de pérdidas más estrictos y gestionar su riesgo de forma más eficaz.

- Versatilidad: La divergencia RSI se puede utilizar en diversas condiciones de mercado y se aplica a una amplia gama de instrumentos financieros, incluidos acciones , forex, materias primas y criptomonedas.

| Feature | Descripción |

| Tipo de indicador | Oscilador de momento |

| Propósito principal | Identifique posibles cambios de tendencia detectando divergencias entre el movimiento de precios y las lecturas del RSI. |

| Umbrales comunes | Sobrecompra (>70), Sobreventa (<30) |

| Tipo de divergencia | Alcista (Precio ↓, RSI ↑), Bajista (Precio ↑, RSI ↓) |

| Aplicabilidad | Cepo, Forex, Materias primas, Criptomonedas |

| Importancia | Valor predictivo de reversiones, gestión de riesgos, versatilidad. |

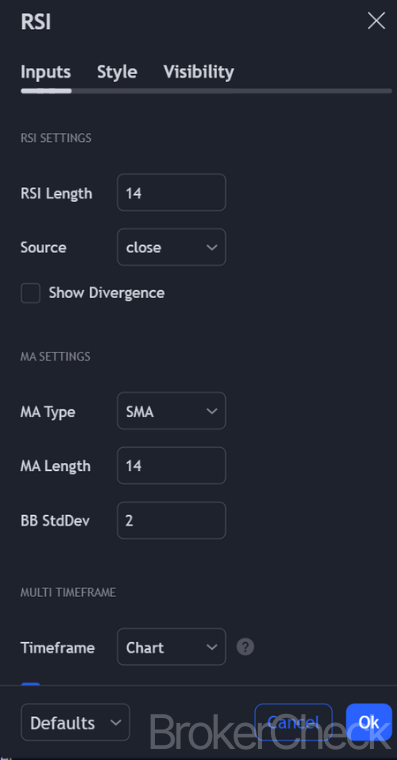

2. Proceso de cálculo del RSI

Comprender el cálculo detrás del Índice de Fuerza Relativa (RSI) e identificar la divergencia requiere un enfoque paso a paso. Esta sección divide el proceso en partes manejables, lo que garantiza que los principiantes puedan comprender cómo calcular el RSI y posteriormente reconocer las señales de divergencia. El RSI en sí es un oscilador de impulso que mide la velocidad y el cambio de los movimientos de precios dentro de un período específico, generalmente 14 días.

2.1 Calcular el RSI

El cálculo del RSI implica varios pasos, centrándose en las ganancias y pérdidas promedio durante un período específico, tradicionalmente establecido en 14 períodos. Aquí hay un desglose simplificado:

- Seleccione el período: El período estándar para el cálculo del RSI es 14, que puede ser días, semanas o cualquier período de tiempo. trader elige.

- Calcular ganancias y pérdidas promedio: Para el período elegido, calcule el promedio de todas las ganancias y pérdidas. En el primer cálculo, simplemente sume todas las ganancias y pérdidas y luego divídalas por el período (14).

- Suavizar el cálculo: Después de calcular la ganancia y pérdida promedio inicial, los cálculos posteriores se suavizan tomando el promedio anterior, multiplicándolo por 13, sumando la ganancia o pérdida actual y luego dividiendo el total por 14.

- Calcular la fuerza relativa (RS): Esta es la relación entre la ganancia promedio y la pérdida promedio.

- Calcular el RSI: Utilice la fórmula (RSI = 100 – \frac{100}{1 + RS}), donde RS es la fuerza relativa.

| paso | Descripción |

| 1. Seleccione el período | Normalmente 14 períodos; determinar el plazo para el cálculo del RSI. |

| 2. Ganancias/pérdidas promedio | Calcule el promedio de todas las ganancias y pérdidas durante el período. |

| 3. Cálculo fluido | Utilice promedios anteriores para actualizaciones continuas del RSI, suavizando los datos. |

| 4. Calcular RS | La relación entre la ganancia promedio y la pérdida promedio. |

| 5. Calcular el RSI | Aplique la fórmula RSI para determinar el valor del indicador. |

3. Valores óptimos para la configuración en diferentes plazos

Elegir los valores óptimos para la RSI La configuración en varios períodos de tiempo es esencial para maximizar su efectividad en estrategias de negociación. Esta sección guía a los principiantes a través de la selección de los mejores parámetros para el RSI y la comprensión de cómo estas opciones impactan el desempeño del indicador en diferentes condiciones de mercado.

3.1 Configuración RSI estándar

La configuración estándar para el índice de fuerza relativa (RSI) es de 14 períodos, que es versátil y ampliamente utilizado en muchos activos y marcos temporales. Sin embargo, ajustar el período puede ajustar la sensibilidad del indicador:

- Períodos más cortos (p. ej., 9 o 10): Aumenta la sensibilidad, haciendo que el RSI sea más reactivo a los cambios de precios. Esto es beneficioso para el comercio o el especulación a corto plazo, ya que puede resaltar tendencias y reversiones a corto plazo más rápidamente.

- Períodos más largos (p. ej., 20 o 25): Disminuye la sensibilidad, suavizando las fluctuaciones del RSI. Este enfoque se adapta a las estrategias comerciales a largo plazo y proporciona una visión más clara de la dirección general de la tendencia sin el ruido de los movimientos de precios a corto plazo.

3.2 Ajustes para diferentes plazos

La configuración óptima del RSI puede variar según el período de negociación:

- Negociación intradía (corto plazo): Por día traders, usar un período RSI más corto (por ejemplo, 9 a 10) puede ser más efectivo. Esta configuración ayuda a capturar movimientos rápidos y significativos, ya que estos tradeLos inversores están más interesados en la acción del precio a corto plazo.

- Swing Trading (mediano plazo): Balancearse tradeLos inversores pueden encontrar más adecuados el RSI estándar de 14 períodos o valores ligeramente ajustados (por ejemplo, 12 o 16). Estas configuraciones ofrecen un equilibrio entre la sensibilidad y la capacidad de filtrar el ruido del mercado, lo que se alinea bien con la naturaleza a mediano plazo del swing trading.

- Negociación de posiciones (largo plazo): Para posición traders, un período RSI más largo (por ejemplo, 20 a 25) puede proporcionar mejores señales. Estas configuraciones reducen la sensibilidad del RSI a los cambios de precios a corto plazo, centrándose en la fuerza de la tendencia subyacente y ofreciendo señales más claras para ajustes de posición a largo plazo.

3.3 Detección de divergencias en diferentes plazos

La detección de divergencia RSI también depende del período de tiempo seleccionado y de la configuración:

- Plazos a corto plazo: Requieren un seguimiento más frecuente y una reacción más rápida a las señales de divergencia, dado el mayor ruido del mercado y el mayor número de señales falsas.

- Plazos a largo plazo: Las señales de divergencia son generalmente más confiables pero ocurren con menos frecuencia. TradeLos profesionales deben ser pacientes y pueden utilizar herramientas de confirmación adicionales para validar las señales de divergencia antes de tomar medidas.

3.4 Consejos prácticos para configurar la divergencia RSI

- Experimente con la configuración: TradeLos usuarios deben experimentar con diferentes períodos de RSI para encontrar la configuración óptima que coincida con su estilo de negociación y el volátil del activo que están negociando.

- Usar confirmación adicional: Independientemente del marco temporal, el uso de indicadores o técnicas de análisis adicionales para la confirmación puede mejorar la confiabilidad de las señales de divergencia.

- Considere las condiciones del mercado: La efectividad de configuraciones RSI específicas puede variar en diferentes condiciones del mercado (por ejemplo, mercados de tendencia versus mercados de rango limitado), por lo que es crucial ajustar la configuración según la dinámica actual del mercado.

| Estilo comercial | Período RSI sugerido | Ventajas | Consideraciones |

| Day Trading | 9 - 10 | Rápido para reaccionar, captura movimientos a corto plazo. | Mayor potencial de señales falsas |

| Swing Trading | 12 - 16 | Equilibra la sensibilidad y el filtrado de ruido. | Requiere un cuidadoso seguimiento y ajuste. |

| Posicionamiento comercial | 20 - 25 | Filtra el ruido a corto plazo y se centra en las tendencias. | Las señales pueden llegar tarde; requiere paciencia |

4. Interpretación y aplicación de señales de divergencia RSI

Interpretar y aplicar correctamente las señales de divergencia RSI es crucial para tradeLos inversores que buscan aprovechar este indicador para identificar posibles cambios de tendencia. Esta sección tiene como objetivo guiar a los principiantes a través del proceso de interpretación de las señales de divergencia del RSI y cómo aplicarlas de manera efectiva en las decisiones comerciales.

4.1 Comprensión de las señales de divergencia del RSI

Las señales de divergencia del RSI se presentan en dos formas principales: divergencias alcistas y bajistas, cada una de las cuales indica una posible reversión de la tendencia actual.

- Divergencia alcista: Ocurre cuando el precio registra un mínimo más bajo, pero el RSI marca un mínimo más alto. Esto indica un debilitamiento del impulso bajista y una posible próxima reversión de la tendencia alcista.

- Divergencia bajista: Ocurre cuando el precio alcanza un máximo más alto, pero el RSI muestra un máximo más bajo. Esto sugiere que el impulso alcista está disminuyendo, lo que podría conducir a una reversión de la tendencia a la baja.

4.2 Aplicación en estrategias comerciales

La aplicación de señales de divergencia RSI en estrategias comerciales implica varios pasos clave:

- Identificación de señal: Primero, identifique una divergencia clara entre la acción del precio y las lecturas del RSI. Esto requiere una discrepancia visible en la dirección del precio y las líneas de tendencia del RSI.

- Confirmación: Busque confirmación adicional del cambio de tendencia. Esto podría ser un patrón de velas de reversión, una ruptura de una línea de tendencia o la confirmación de otro indicador.

- Punto de entrada: determine un punto de entrada según las señales de confirmación. TradeLos comerciantes a menudo esperan a que se complete un patrón de velas específico o a que el precio supere un cierto nivel antes de entrar en un trade.

- Orden de Stop Loss y sacar provecho: establezca un límite de pérdidas para gestionar el riesgo, generalmente en el mínimo o máximo reciente antes de la señal de divergencia. El nivel de toma de ganancias se puede establecer en función de los niveles clave de resistencia o soporte, o utilizando una relación riesgo-recompensa que se alinee con el tradeestrategia de r.

4.3 Ejemplos prácticos

- Ejemplo de divergencia alcista: Imagine un escenario en el que el precio de una acción cae a un nuevo mínimo, pero el RSI forma un mínimo más alto. Si a esto le sigue un patrón de velas envolvente alcista, un trader podría entrar en una posición larga al cierre de la vela, estableciendo un stop loss por debajo del mínimo reciente y una toma de ganancias en un nivel de resistencia anterior o usando una relación riesgo-recompensa de 2:1.

- Ejemplo de divergencia bajista: Por el contrario, si el precio de una acción alcanza un nuevo máximo con el RSI formando un máximo más bajo y es seguido por un patrón de vela de reversión bajista, esto podría indicar una buena oportunidad para entrar en una posición corta. El trader establecería un stop loss por encima del máximo reciente y una toma de ganancias en un nivel de soporte conocido o en función de sus preferencias de riesgo-recompensa.

| paso | Descripción |

| Identificación de señal | Busque discrepancias entre los mínimos/máximos de los precios y los mínimos/máximos del RSI que indiquen divergencia. |

| Confirmación | Busque señales adicionales (por ejemplo, patrones de velas japonesas, otros indicadores) para confirmar la reversión de la tendencia. |

| Punto de entrada | Escriba la trade basado en señales de confirmación, considerando el momento óptimo y el contexto del mercado. |

| Deje de perder y tome ganancias | Establezca el stop loss en el mínimo/máximo reciente antes de la divergencia y obtenga ganancias en niveles estratégicos. |

5. Combinación de la divergencia del RSI con otros indicadores

Para mejorar la efectividad de las señales de divergencia RSI, tradeLos profesionales suelen combinarlos con otros indicadores técnicos. Este enfoque multifacético ayuda a confirmar señales, reducir los falsos positivos y mejorar el proceso general de toma de decisiones. Esta sección guiará a los principiantes sobre cómo combinar eficazmente la divergencia RSI con otros indicadores para crear una estrategia comercial más sólida.

5.1 Indicadores clave para combinar con la divergencia del RSI

- Promedios móviles (MA): Las medias móviles suavizan los datos de precios para crear una única línea fluida, lo que facilita la identificación de la dirección de la tendencia. Combinar la divergencia del RSI con las MA (como la MA de 50 o 200 días) puede ayudar a confirmar la fuerza de la reversión de la tendencia.

- MCD (Convergencia y Divergencia de Promedio Móvil): El MACD mide el impulso de un activo comparando dos medias móviles. Una divergencia entre el MACD y la acción del precio, cuando ocurre junto con la divergencia del RSI, puede proporcionar una señal más fuerte de un posible cambio de tendencia.

- Oscilador estocástico: Al igual que el RSI, el oscilador estocástico mide el impulso de los movimientos de precios. Cuando los indicadores estocástico y RSI muestran divergencia con el precio simultáneamente, puede indicar una alta probabilidad de un cambio de tendencia.

- Indicadores de volumen: Los indicadores de volumen, como el volumen en equilibrio (OBV), pueden confirmar la fuerza de un cambio de tendencia señalado por la divergencia del RSI. Un aumento de volumen en la dirección de la reversión añade credibilidad a la señal.

5.2 Cómo combinar indicadores con divergencia RSI

- Confirmación de tendencia: Utilice medias móviles para confirmar la dirección de la tendencia general. Una divergencia alcista del RSI en una tendencia alcista o una divergencia bajista en una tendencia bajista puede ser una señal fuerte.

- Confirmación de impulso: El MACD puede ayudar a confirmar el cambio de impulso sugerido por la divergencia del RSI. Busque que la línea MACD cruce su línea de señal o muestre una divergencia que se alinee con la señal RSI.

- Validación con oscilador estocástico: Confirme la divergencia del RSI con divergencia en el oscilador estocástico, especialmente en regiones de sobrecompra o sobreventa.

- Confirmación de volumen: Verifique los indicadores de volumen para asegurarse de que el volumen admita la señal de inversión. El aumento del volumen en la dirección de la reversión da peso a la señal de divergencia.

5.3 Aplicación práctica y ejemplos

- Combinando RSI y MACD: Si el RSI muestra una divergencia alcista al mismo tiempo que el MACD cruza por encima de su línea de señal, esto podría ser una fuerte señal de compra.

- Divergencia RSI y medias móviles: Detectar la divergencia del RSI mientras el precio se acerca a un nivel significativo media móvil (como el MA de 200 días) puede indicar un posible rebote del MA, confirmando un cambio de tendencia.

5.4 Mejores prácticas para combinar indicadores

- Evite la redundancia: Seleccione indicadores que proporcionen diferentes tipos de información (tendencia, impulso, volumen) para evitar señales redundantes.

- Busca Confluencia: Las mejores señales ocurren cuando hay confluencia entre múltiples indicadores, lo que sugiere una mayor probabilidad de éxito. trade.

- Backtesting : Siempre backtest su estrategia sobre datos históricos para asegurar su efectividad antes de aplicarla en escenarios comerciales reales.

| Indicador | Propósito | Cómo combinar con la divergencia RSI |

| Promedios Móviles | Confirmación de tendencia | Confirme la dirección de la tendencia con MA. |

| MACD | Confirmación de impulso | Busque cruces y divergencias de la línea MACD. |

| Oscilador estocástico | Momento y niveles de sobrecompra/sobreventa | Confirmar divergencia especialmente en niveles extremos. |

| Indicadores de volumen | Confirmar la fuerza del cambio de tendencia | Verifique el aumento de volumen en la dirección de inversión. |

6. Gestión de riesgos con el comercio de divergencia RSI

La gestión eficaz del riesgo es esencial al operar con la divergencia RSI, como ocurre con cualquier estrategia comercial. Esta sección discutirá cómo tradeLos inversores pueden implementar técnicas de gestión de riesgos para salvaguardar sus inversiones mientras utilizan señales de divergencia RSI. El objetivo es ayudar a los principiantes a comprender la importancia de gestionar el riesgo y proporcionar métodos prácticos para aplicar estos principios en sus actividades comerciales.

6.1 Establecer límites de pérdidas

Uno de los aspectos fundamentales de la gestión de riesgos es el uso de órdenes stop-loss. Al operar con señales de divergencia RSI:

- Para la divergencia alcista: Coloque el stop loss justo debajo del mínimo más reciente en la acción del precio que corresponde con la señal de divergencia.

- Para la divergencia bajista: Establezca el stop loss justo por encima del máximo reciente asociado con la divergencia.

Esta estrategia ayuda a limitar las pérdidas potenciales si el mercado no se mueve en la dirección prevista después de una señal de divergencia.

6.2 Tamaño de la posición

El tamaño de la posición es crucial para gestionar la cantidad de riesgo asumido en cada una. trade. Implica determinar cuánto capital asignar a un trade basado en el stop loss y el tradeLa tolerancia al riesgo de r. Una regla común es arriesgar no más del 1-2% del capital comercial en una sola trade. De esta manera, incluso una serie de pérdidas no afectarán significativamente al capital general.

6.3 Uso de órdenes Take Profit

Mientras que los stop loss protegen contra grandes pérdidas, las órdenes de toma de ganancias se utilizan para asegurar ganancias a un nivel de precio predeterminado. Establecer niveles de toma de ganancias requiere analizar el gráfico en busca de resistencia potencial (en una configuración alcista) o niveles de soporte (en una configuración bajista) donde el precio podría revertirse.

6.4 Diversificación

Diversificación entre diferentes activos o estrategias puede reducir el riesgo. Cuando opere basándose en señales de divergencia RSI, considere aplicar la estrategia en varios mercados o instrumentos. Este enfoque distribuye el riesgo y puede proteger la cartera de la volatilidad en un solo activo.

6.5 Supervisión y ajuste continuos

Los mercados son dinámicos y las condiciones pueden cambiar rápidamente. El seguimiento continuo de las posiciones abiertas permite traders para ajustar stop loss, tomar órdenes de ganancias o cerrar posiciones manualmente para responder a nueva información o movimientos del mercado. Esta adaptabilidad puede mejorar significativamente la gestión de riesgos.

6.6 Ejemplo práctico de gestión de riesgos

Asumiendo un trader tiene una cuenta comercial de $10,000 y sigue la regla de riesgo del 2%, no debe arriesgar más de $200 en una sola trade. Si el stop loss se establece a 50 pips del punto de entrada en un Forex trade, el tamaño de la posición debe ajustarse para que cada movimiento de pip no equivalga a más de $4 ($200 de riesgo dividido por 50 pips).

| Técnica de gestión de riesgos | Descripción |

| Configuración de Stop Loss | Coloque stop loss para limitar pérdidas potenciales, basándose en los mínimos/máximos recientes de la señal de divergencia. |

| Tamaño de posición | Determina el trade tamaño basado en la distancia de stop loss y la tolerancia al riesgo, a menudo 1-2% del capital. |

| Uso de órdenes de toma de ganancias | Establezca niveles de toma de ganancias en puntos estratégicos para asegurar ganancias antes de posibles cambios de tendencia. |

| Diversificación | Distribuya el riesgo aplicando la estrategia entre diferentes activos o instrumentos. |

| Monitoreo y ajuste continuo | Ajuste el stop loss, tome ganancias o cierre posiciones a medida que cambien las condiciones del mercado. |