1. Comprender los conceptos básicos de los estados financieros

Al sumergirse en el mundo del análisis financiero, primero se debe comprender la estructura básica y los componentes de los estados financieros. Sirven como la base del análisis de la empresa y ofrecen una instantánea de la salud y el rendimiento financieros de una empresa.

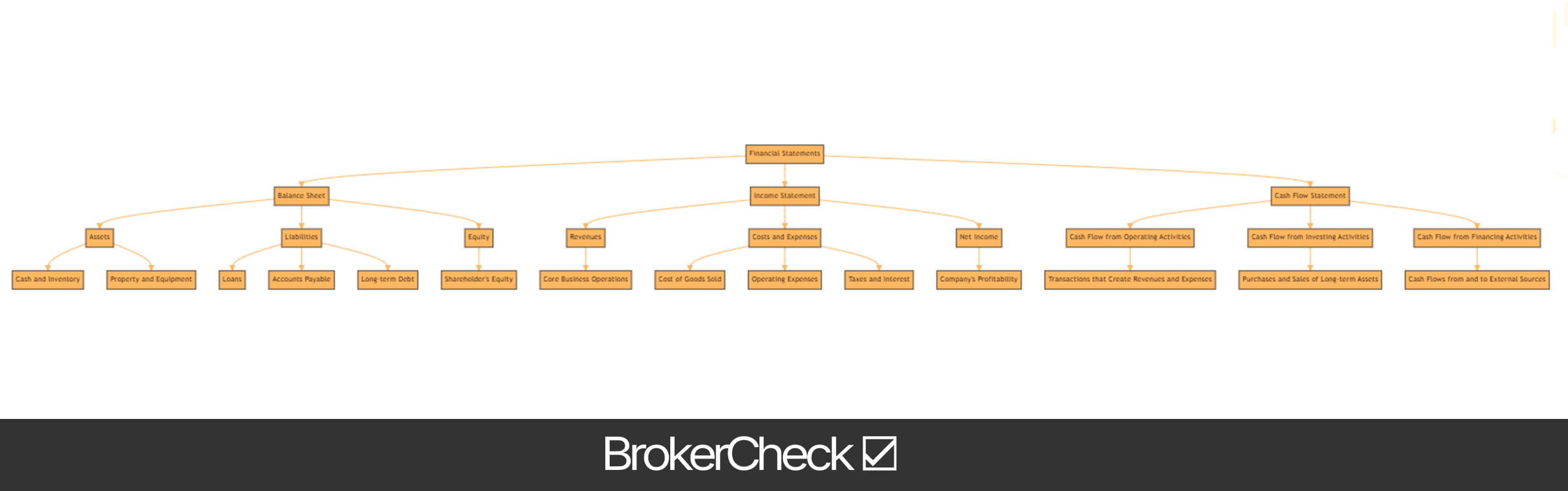

El balance, el primero de estos documentos cruciales, proporciona una instantánea de los activos, pasivos y patrimonio de una empresa en un momento específico. Los activos incluyen todo lo que posee la empresa, desde efectivo e inventario hasta propiedades y equipos. Los pasivos, por otro lado, representan lo que la empresa debe, incluidos los préstamos, las cuentas por pagar y la deuda a largo plazo. La diferencia entre activos y pasivos nos da el patrimonio de la empresa, a menudo denominado patrimonio de los accionistas.

Luego viene el estado de resultados. Este documento muestra los ingresos, costos y gastos de la empresa durante un período de tiempo, proporcionando una imagen clara de la rentabilidad de la empresa. Los ingresos, también conocidos como la línea superior, se generan a partir de las operaciones comerciales principales de la empresa. Los costos y gastos, deducidos de los ingresos, incluyen el costo de los bienes vendidos, los gastos operativos, los impuestos y los intereses. La cifra final, el ingreso neto, a menudo se denomina resultado final e indica la rentabilidad de la empresa.

La tercera declaración clave es la estado de flujo de efectivo. A diferencia del estado de resultados, que puede verse afectado por las prácticas contables, el estado de flujo de efectivo proporciona una visión más directa de cuánto efectivo genera una empresa y dónde se gasta. Se divide en tres secciones: flujos de efectivo de actividades operativas, actividades de inversión y actividades de financiación.

- Actividades de explotación incluyen los efectos de efectivo de las transacciones que generan ingresos y gastos. Nos dice cuánto efectivo están generando las operaciones comerciales principales de la empresa.

- Actividades de inversión reflejan las compras y ventas de la empresa de activos a largo plazo, como propiedades y equipos.

- Actividades de financiación mostrar los flujos de efectivo desde y hacia fuentes externas, como prestamistas, inversores y accionistas.

Comprender estos tres estados financieros es fundamental para analizar la salud financiera de una empresa. Proporcionan los datos sin procesar que se utilizarán en el análisis de razones financieras, el análisis de tendencias y la comparación de la industria, entre otros. El balance muestra lo que una empresa posee y debe, el estado de resultados revela cuán rentables son las operaciones y el estado de flujo de efectivo revela cuánto efectivo se genera y se gasta.

1.1. Definición e importancia de los estados financieros

En el mundo del comercio, el Estado financiero es similar al pulso de una empresa. Es un documento crucial que proporciona traders con una descripción completa de la salud financiera de una empresa. Pero, ¿qué es exactamente un estado financiero y por qué es tan importante?

Un estado financiero, en su forma más simple, es un registro detallado de las actividades financieras de una empresa. Se divide en tres componentes principales: el balance general, el estado de resultados y el estado de flujo de efectivo.

El balance proporciona una instantánea de los activos, pasivos y patrimonio de los accionistas de una empresa en un momento específico. Da traders una comprensión de lo que la empresa posee y debe, así como la cantidad invertida por los accionistas.

El estado de resultados muestra los ingresos, costos y gastos de la empresa durante un período de tiempo. Esta afirmación es crucial para traders, ya que proporciona una visión general de la rentabilidad de la empresa, o la falta de ella.

El estado de flujo de efectivo, por otro lado, muestra cómo los cambios en el balance general y los ingresos afectan el efectivo y los equivalentes de efectivo. Desglosa el análisis en actividades de operación, inversión y financiación.

Con estos tres componentes, un estado financiero proporciona una descripción completa del estado financiero de una empresa. Pero ¿por qué es importante?

No se puede exagerar la importancia de los estados financieros. Sirven como una herramienta clave para traders para tomar decisiones informadas. Al analizar los estados financieros de una empresa, traders puede evaluar la rentabilidad de la empresa, liquidez, solvencia y eficiencia.

A través de los estados financieros, traders puede identificar tendencias y patrones en el rendimiento financiero de una empresa, predecir el rendimiento futuro y realizar comparaciones con otras empresas del mismo sector. También pueden identificar posibles señales de alerta, como el aumento de los niveles de deuda o la disminución de los ingresos, que pueden indicar problemas subyacentes dentro de la empresa.

Así como traders, es crucial entender la definición y la importancia de los estados financieros. No son simplemente documentos llenos de números, sino herramientas poderosas que pueden ayudarlo a tomar decisiones comerciales informadas y estratégicas.

1.2. Componentes clave de los estados financieros

Al sumergirse en el mundo de los estados financieros, es crucial comprender los componentes clave que componen estos documentos.

El Balance, también conocido como el estado de situación financiera, proporciona una instantánea de la salud financiera de una empresa en un momento específico. Se divide en tres componentes principales: activos, pasivos y patrimonio de los accionistas. Activos son recursos propiedad de la empresa, que pueden generar beneficios económicos futuros. Pasivos representan obligaciones frente a terceros, mientras que Accionistas es la participación residual en los activos de la empresa después de deducir los pasivos.

A continuación, tenemos la Estado de resultados. Este documento resume los ingresos, costos y gastos de una empresa durante un período específico. Comienza con los ingresos brutos, deduce el costo de los bienes vendidos (COGS) para llegar a la ganancia bruta. Después de deducir los gastos operativos, los intereses y los impuestos, llegamos a la utilidad neta, que es esencialmente la ganancia o pérdida de la empresa durante el período.

El Estado de flujo de efectivo es otro componente esencial. Proporciona información sobre los recibos de efectivo y los pagos de efectivo de una empresa durante un período contable. Se divide en tres secciones: actividades operativas, actividades de inversión y actividades de financiación.

Por último, está la Estado de cambios en el Patrimonio Neto. Proporciona un informe detallado de los cambios en el patrimonio de una empresa durante un período específico. Incluye componentes como capital emitido, ganancias retenidas y otras reservas.

Al analizar estas declaraciones, es esencial no solo mirar las cifras, sino comprender la historia detrás de ellas. Por ejemplo, un ingreso neto alto generalmente es una buena señal, pero si se debe principalmente a ganancias únicas y no a ingresos recurrentes, es posible que no sea sostenible a largo plazo. Del mismo modo, una empresa con altos activos pero también altos pasivos puede no ser tan estable financieramente como parece.

Comprender estos componentes clave y su interacción es esencial para evaluar la salud financiera de una empresa y tomar decisiones comerciales informadas.

2. Análisis de los Estados Financieros

Sumergiéndonos en el corazón del análisis de los estados financieros, nos encontramos navegando las turbulentas olas de Balances, Declaraciones de ingresosy Estados de flujos de efectivo. Cada uno de estos documentos ofrece una perspectiva única de la salud financiera de una empresa, y comprenderlos es fundamental para tomar decisiones comerciales informadas.

El Balance es similar a una instantánea de la posición financiera de una empresa en un momento específico. Detalla los activos, pasivos y capital de los accionistas de la empresa, proporcionando una descripción completa de lo que una empresa posee y debe, así como la inversión realizada por los accionistas. Al analizar un balance, traders debe prestar mucha atención a la empresa Razón Corriente (activo circulante dividido por pasivo circulante), lo que da una idea de la capacidad de la empresa para pagar sus obligaciones a corto plazo.

Luego viene el Estado de resultados, un registro de la rentabilidad de una empresa durante un período definido. Describe los ingresos, costos y gastos de la empresa, que culminan en el ingreso neto. Traders debe estar atento a las tendencias en el crecimiento de los ingresos y la utilidad neta, así como el costo de los bienes vendidos (COGS) y los gastos operativos. Una razón clave para analizar aquí es la Profit Margen (ingreso neto dividido por el ingreso total), que indica cuánta ganancia se obtiene por dólar de ventas.

La pieza final de este rompecabezas financiero es la Estado de flujo de efectivo. Este documento registra cómo los cambios en las cuentas del balance general y los ingresos afectan el efectivo y los equivalentes de efectivo, y divide el análisis en actividades de operación, inversión y financiación. Para traders, es crucial tener en cuenta que una empresa puede mostrar una ganancia en el estado de resultados, pero aún así estar en problemas si su flujo de efectivo es negativo.

- Actividades de explotación: Esta sección revela el efectivo generado por las operaciones comerciales principales de la empresa. Refleja cuánto efectivo se genera a partir de los productos o servicios de una empresa.

- Actividades de inversión: Esta parte muestra el efectivo utilizado para invertir en activos, así como el producto de la venta de otros negocios, equipos o activos a largo plazo.

- Actividades de financiación: Este segmento presenta el efectivo pagado y recibido de fuentes externas, como prestamistas, inversionistas y accionistas.

Una métrica crítica aquí es la Flujo de caja libre (efectivo de actividades operativas menos gastos de capital), que muestra cuánto efectivo le queda a una empresa para expandir su negocio o devolver a los accionistas después de haber pagado sus gastos y realizado las inversiones necesarias en su negocio.

Si bien el proceso puede parecer desalentador, comprender estos tres estados financieros y los índices clave que se derivan de ellos es una habilidad esencial para cualquier tradeR. Proporciona una ventana invaluable a la salud financiera de una empresa, empoderando traders para tomar decisiones informadas y rentables.

2.1. Análisis de proporciones

En el ámbito del análisis financiero, la utilización de Analisis de proporción es una poderosa herramienta que puede ofrecer traders una mirada profunda y perspicaz al desempeño de una empresa. Esta técnica es similar a una lupa que le permite escudriñar los estados financieros de una empresa, quitando las capas para revelar la salud subyacente del negocio.

El análisis de razones implica la comparación de elementos de línea en los estados financieros de una empresa. Estas proporciones se pueden clasificar en términos generales en cinco tipos, cada uno con un propósito específico:

- Ratios de Liquidez: Estos índices miden la capacidad de una empresa para cumplir con sus obligaciones a corto plazo. Incluyen la relación actual y la relación rápida.

- Ratios de Solvencia: Los índices de solvencia, como el índice de deuda a capital, brindan información sobre la capacidad de una empresa para cumplir con sus obligaciones a largo plazo.

- Ratios de eficiencia: Los índices de eficiencia, como el índice de rotación de inventario y el índice de rotación de cuentas por cobrar, ayudan tradeLos rs comprenden la eficiencia con la que una empresa utiliza sus activos y administra sus pasivos.

- Ratios de rentabilidad: Estos índices, incluidos el margen de beneficio neto y el rendimiento sobre el capital, pueden ayudar traders medir la rentabilidad de la empresa.

- Razones de perspectivas de mercado: Los índices de perspectivas de mercado, como las ganancias por acción (EPS) y la relación precio/ganancias (relación PE), dan traders una idea de las perspectivas futuras de la empresa.

Comprender estas proporciones es vital, pero igualmente crucial es la capacidad de interpretarlas correctamente. Por ejemplo, un índice actual alto puede indicar la gran capacidad de una empresa para cumplir con sus obligaciones a corto plazo. Sin embargo, también podría sugerir que la empresa no está utilizando de manera eficiente sus activos circulantes o sus líneas de financiamiento a corto plazo.

Además, es esencial comparar estos índices en diferentes períodos y con empresas de la misma industria. Este análisis comparativo puede proporcionar una imagen más completa del desempeño de la empresa.

Recuerde, el análisis de razones es solo una herramienta en el tradecaja de herramientas de r. Es esencial usarlo junto con otros métodos para obtener una imagen completa de la salud financiera de una empresa. También es crucial comprender las limitaciones del análisis de razones. Por ejemplo, se basa en gran medida en la información de los estados financieros de la empresa, que no siempre reflejan con precisión la realidad económica de la empresa debido a factores como las prácticas contables y las políticas de gestión.

Al final, el Análisis de Razones puede proporcionar información valiosa, pero debe usarse sabiamente y complementarse con otros métodos de análisis. Es una herramienta poderosa, pero como cualquier herramienta, su efectividad depende de la habilidad y el conocimiento de la persona que la empuña.

2.2. Análisis de tendencias

Al profundizar en el mundo del análisis de estados financieros, no se puede pasar por alto la importancia del análisis de tendencias. Análisis de tendencias es una potente herramienta que tradeLos rs se utilizan para evaluar la salud financiera y el crecimiento potencial de una empresa. Implica comparar datos históricos durante un período específico para identificar patrones o tendencias consistentes.

Por ejemplo, consideremos los ingresos de una empresa. Si los ingresos de una empresa han aumentado constantemente durante los últimos años, es una señal positiva que indica el crecimiento de la empresa. Por otro lado, una tendencia a la baja puede levantar una bandera roja.

Sin embargo, es esencial comprender que el análisis de tendencias no se trata solo de identificar patrones. Se trata de profundizar más para comprender las razones detrás de estas tendencias. Un aumento repentino en los ingresos puede deberse a un evento único, como la venta de un segmento comercial, y puede no indicar un crecimiento futuro.

Al realizar un análisis de tendencias, tradeLos rs a menudo se enfocan en las siguientes áreas clave:

- Crecimiento de ingresos: Un aumento constante de los ingresos suele ser una señal positiva. Sin embargo, es crucial entender la fuente de este crecimiento. ¿Se debe a un aumento en las ventas o se debe a un evento único?

- Márgenes de beneficio: El aumento de los márgenes de beneficio indica que una empresa está gestionando sus costes de forma eficaz. Es un signo de eficiencia operativa.

- Rentabilidad sobre el capital (ROE): El ROE es una medida de la rentabilidad de una empresa. Un ROE creciente sugiere que la empresa está generando más ganancias por cada dólar de capital.

- Niveles de deuda: El aumento de los niveles de deuda podría ser una señal de advertencia. Es esencial comparar los niveles de deuda de una empresa con sus pares de la industria para obtener una imagen clara.

Es importante recordar que el análisis de tendencias es solo un aspecto del análisis de estados financieros. Si bien proporciona información valiosa, debe usarse junto con otras herramientas y técnicas para una evaluación integral.

Además, aunque el análisis de tendencias puede ayudar a predecir el rendimiento futuro, no es un método infalible. El rendimiento pasado no siempre es un indicador preciso de los resultados futuros. Por lo tanto, traders debe usarlo como guía, no como garantía. Siempre es esencial considerar otros factores como las condiciones del mercado, las tendencias de la industria y los eventos específicos de la empresa.

2.3. Análisis comparativo

As traders, sabemos que los estados financieros de una empresa son la columna vertebral de nuestro proceso de toma de decisiones. Pero, solo mirar un estado financiero de una empresa es como tratar de entender una película viendo una sola escena. Es el análisis comparativo el que proporciona una imagen completa de la salud financiera de una empresa.

Comience comparando las finanzas de la empresa durante un período de tiempo. Esto se conoce como análisis horizontal. Le brinda una instantánea de cómo se ha desempeñado la compañía a lo largo de los años. Busca tendencias. ¿Están creciendo los ingresos? ¿Se están gestionando los costes? ¿Está aumentando o disminuyendo el nivel de endeudamiento de la empresa? Esta información puede ayudarlo a predecir el rendimiento futuro.

A continuación, compare las finanzas de la empresa con sus competidores. Esto se conoce como análisis verticales. Le ayuda a comprender dónde se encuentra la empresa en su industria. Si el margen de beneficio de la empresa es superior al de sus competidores, puede indicar una gestión superior o un producto único. Si es más bajo, podría indicar problemas.

Aquí hay tres proporciones clave para observar durante su análisis comparativo:

- Margen de beneficio: Esto le dice cuánto gana la empresa por cada dólar de ventas. Un margen de beneficio más alto es generalmente mejor.

- Retorno sobre Activos (ROA): Mide la eficiencia con la que una empresa utiliza sus activos para generar beneficios. Un ROA más alto indica una empresa más eficiente.

- Coeficiente de endeudamiento: Esto mide el apalancamiento financiero de una empresa. Una relación más alta podría indicar una mayor riesgos por defecto

3. Interpretando el Análisis

Sumergirse en la salud financiera de una empresa es como explorar el intrincado funcionamiento de una máquina compleja. Requiere un ojo agudo, una mente aguda y una comprensión profunda de la jerga financiera. Una vez que haya recopilado los datos necesarios de los estados financieros de una empresa, comienza el verdadero desafío: la interpretación.

Lo primero que hay que tener en cuenta es que los números por sí solos no cuentan toda la historia. El contexto es clave. Por ejemplo, un alto índice de endeudamiento puede parecer alarmante a primera vista, pero si esa deuda se utiliza para financiar el crecimiento en un sector en auge, puede que no sea tan malo después de todo. Del mismo modo, un margen de beneficio bajo puede parecer decepcionante, pero si la empresa se encuentra en una industria altamente competitiva donde los márgenes suelen ser bajos, en realidad podría estar funcionando bastante bien.

Para dar sentido a los números, es importante compararlos con estándares de la industria y datos históricos. Esto le dará un punto de referencia para evaluar el desempeño de la empresa.

- Estándares de la industria: La comparación de los índices financieros de la empresa con los de sus competidores puede proporcionar información valiosa sobre su desempeño relativo. Si el retorno sobre el capital de una empresa es significativamente más alto que el de sus competidores, podría indicar una administración superior o un anuncio competitivo único.vantage.

- Información histórica: Observar los índices financieros de una empresa a lo largo del tiempo puede revelar tendencias que podrían no ser evidentes de inmediato a partir de los datos de un solo año. Por ejemplo, una relación de deuda a capital en constante aumento podría sugerir que la empresa se está volviendo cada vez más dependiente del dinero prestado, lo que podría ser una señal de alerta.

Además, recuerda tener en cuenta la Ambiente macroeconómico. El rendimiento financiero de una empresa no existe en el vacío. Se ve afectado por factores como las tasas de interés, inflacióny el crecimiento económico. Por ejemplo, una empresa con un alto nivel de deuda podría tener dificultades en un entorno de aumento de las tasas de interés.

Pero, no olvide considerar la empresa estrategia y modelo de negocio. Una empresa con un margen de beneficio bajo pero un volumen de ventas alto podría estar siguiendo una estrategia de liderazgo en costos, mientras que una empresa con un margen de beneficio alto pero un volumen de ventas bajo podría estar siguiendo una estrategia de diferenciación. Comprender la estrategia de la empresa puede ayudarlo a comprender sus índices financieros.

Interpretar el análisis financiero es tanto un arte como una ciencia. Requiere una comprensión profunda del negocio, la industria y el entorno económico más amplio. Pero con la práctica y el enfoque correcto, puede proporcionar información valiosa sobre la salud financiera y las perspectivas futuras de una empresa.

3.1. Comprender las implicaciones de las razones

Sumergirse de lleno en el mundo de las razones financieras puede ser una tarea abrumadora para cualquier trader, sin embargo, es una parte esencial para comprender la salud financiera de una empresa. Las proporciones son las tradeEl arma secreta de r, una herramienta matemática que atraviesa complejos estados financieros para revelar perspicaces pepitas de información.

En primer lugar, es crucial comprender que las razones son una forma de taquigrafía financiera. Condensan una gran cantidad de información en una figura única y fácilmente digerible. Una razón, en esencia, es una comparación de dos o más puntos de datos financieros. Es una forma de relacionar un dato financiero con otro para proporcionar una imagen más completa de la situación financiera de una empresa.

Por ejemplo, considere la radio actual. Esta relación compara los activos circulantes de una empresa (efectivo, inventario, cuentas por cobrar) con sus pasivos circulantes (deudas a corto plazo y cuentas por pagar). Un índice circulante alto podría indicar que una empresa tiene los recursos para cubrir sus obligaciones a corto plazo. Sin embargo, una relación muy alta también podría sugerir que la empresa no está utilizando sus activos de manera eficiente.

Exploremos otra proporción clave: las coeficiente de endeudamiento. Mide la proporción de la financiación de una empresa que proviene de la deuda frente al capital. Una alta relación deuda-capital puede indicar un mayor riesgo, ya que significa que la empresa tiene una cantidad significativa de deuda. Pero de nuevo, el contexto es crucial. Algunas industrias, como los servicios públicos o las telecomunicaciones, suelen tener niveles de deuda más altos debido a su naturaleza intensiva en capital.

El margen de utilidad es otra razón que traders a menudo escudriñar. Muestra cuánto beneficio obtiene una empresa por cada dólar de ventas. Un margen de utilidad alto indica una empresa más rentable que tiene un mejor control sobre sus costos en comparación con sus competidores.

Luego está el rendimiento del capital (ROE). Esta relación mide la eficacia con la que la dirección utiliza los activos de una empresa para generar beneficios. Un ROE más alto significa que la empresa es más eficiente en la generación de beneficios. Es importante recordar que las proporciones son solo una pieza del rompecabezas. Deben usarse junto con otras herramientas de análisis financiero para crear una imagen completa de la salud financiera de una empresa. Además, las proporciones deben compararse entre empresas de la misma industria, ya que las normas pueden variar significativamente.

Recuerde, como un titular de trader, su objetivo es tomar decisiones informadas. Comprender las implicaciones de las proporciones es un paso vital para lograr ese objetivo. Entonces, arremánguese y sumérjase en el fascinante mundo de las razones financieras. Las recompensas bien valen el esfuerzo.

3.2. Leyendo entre lineas

En el intrigante mundo del análisis financiero, no se trata solo de números. Se trata de lo que esos números personalizado. La capacidad de interpretar y comprender la historia subyacente detrás de las figuras es una habilidad crucial para cualquier experto. trader.

Profundicemos en el ámbito de los estados financieros, donde cada elemento dice mucho sobre la salud fiscal de una empresa. Piense en ello como una historia de detectives, donde está juntando pistas para obtener una imagen completa.

En primer lugar, las declaraciones de ingresost. Este documento le informa cuántos ingresos ha generado una empresa durante un período específico y cuánto de eso se ha convertido en ingresos netos. Pero no se centre sólo en el resultado final. mira el margen bruto, margen operativo y margen neto. Estos índices pueden revelar la eficiencia de una empresa en la gestión de sus costos.

A continuación, el balance. Esta declaración proporciona una instantánea de los activos, pasivos y patrimonio de los accionistas de una empresa en un momento específico. Es esencial examinar la relación deuda-capital, que puede indicar cuánto riesgo está asumiendo la empresa.

Luego está el estado de flujo de efectivo. Este documento muestra las entradas y salidas de efectivo de la empresa. Es crucial examinar el flujo de efectivo de las operaciones, lo que indica si las operaciones comerciales principales de una empresa son rentables.

- ¿La empresa está generando un flujo de efectivo positivo de sus operaciones?

- ¿Cómo se compara el flujo de caja de la empresa con su utilidad neta?

- ¿La empresa está invirtiendo en su crecimiento futuro?

Sin embargo, no basta con mirar los números de forma aislada. Debe compararlos con períodos anteriores y con otras empresas de la misma industria. Esto le dará una mejor comprensión del desempeño de la empresa y su posición competitiva.

Además, preste atención a las notas al pie. Pueden proporcionar información valiosa sobre los métodos contables de la empresa, los pasivos potenciales y otros detalles cruciales que pueden no ser evidentes solo con los números.

Recuerde, el análisis financiero es tanto un arte como una ciencia. Requiere un ojo agudo, una mente crítica y una comprensión profunda de las operaciones comerciales. Como un trader, su capacidad para leer entre líneas podría ser la clave para detectar oportunidades lucrativas y evitar posibles escollos.

4. Aplicación práctica del análisis de estados financieros

En el mundo del comercio, comprender la salud financiera de una empresa es primordial. El análisis de los estados financieros ofrece información valiosa sobre la rentabilidad, la liquidez y la estabilidad financiera general de una empresa. Este análisis no se trata solo de procesar números; se trata de interpretar estos números para tomar decisiones comerciales informadas.

En primer lugar, la cuenta de resultados es una herramienta fundamental para evaluar la rentabilidad de una empresa. Proporciona un desglose detallado de los ingresos, costos y gastos de una empresa. Traders debe prestar mucha atención a los ingresos netos de la empresa, ya que refleja la capacidad de la empresa para generar beneficios. Un ingreso neto en constante aumento es una señal positiva que indica el potencial de crecimiento de una empresa.

En segundo lugar, el balance ofrece una instantánea de los activos, pasivos y patrimonio de los accionistas de una empresa en un momento específico. Los activos incluyen todo lo que posee una empresa, desde efectivo e inventario hasta propiedades y equipos. Los pasivos, por otro lado, representan lo que una empresa debe, como préstamos y cuentas por pagar. La diferencia entre activo y pasivo nos da el patrimonio de los accionistas, que representa el valor neto de la empresa.

Un balance general saludable debe mostrar un aumento constante de los activos y una disminución de los pasivos a lo largo del tiempo. Si los pasivos superan los activos, es una señal de alerta que indica posibles problemas financieros.

En tercer lugar, el estado de flujos de efectivo es otro documento fundamental para traders. Muestra cómo una empresa administra su efectivo, dividido en tres categorías: actividades operativas, actividades de inversión y actividades de financiación. El flujo de efectivo positivo de las actividades operativas es una buena señal, lo que sugiere que la empresa genera suficientes ingresos para cubrir sus costos operativos.

Por último, el estado de patrimonio de los accionistas muestra los cambios en el patrimonio durante un período. Incluye la emisión de nuevas acciones, los dividendos pagados y la utilidad o pérdida neta de la empresa. Un aumento constante en el capital de los accionistas indica una empresa financieramente saludable.

4.1. Cómo Traders puede utilizar el análisis de estados financieros

El análisis de estados financieros es una poderosa herramienta en manos de traders. Proporciona información valiosa sobre la salud financiera de una empresa, lo que permite traders para tomar decisiones informadas. Comprender los componentes clave de un estado financiero y cómo interpretarlos es crucial.

- Hoja de balance: Esta declaración proporciona una instantánea de los activos, pasivos y patrimonio de los accionistas de una empresa en un momento específico. Traders puede usar esto para evaluar la liquidez, el apalancamiento y la estructura de capital de la empresa.

- Estado de resultados: Esta declaración resume los ingresos, costos y gastos de una empresa durante un período de tiempo. Traders puede usar esto para evaluar la rentabilidad de la empresa, la eficiencia operativa y las tendencias de crecimiento de los ingresos.

- Estado de Flujo de Efectivo: Este estado muestra cómo los cambios en las cuentas del balance general y los ingresos afectan el efectivo y los equivalentes de efectivo. Desglosa el análisis en actividades de operación, inversión y financiación. Traders puede usar esto para comprender el flujo de efectivo de la empresa a partir de sus operaciones principales.

Analisis de proporción es otro método efectivo de análisis de estados financieros. Implica comparar diferentes números del balance general, el estado de resultados y el estado de flujo de efectivo para identificar patrones, tendencias y anomalías. Algunas de las proporciones más comunes utilizadas por tradeLos rs incluyen la relación precio-beneficio (P/E), la relación deuda-capital (D/E) y la relación corriente.

Por ejemplo, la Relación P / E ayuda traders evalúa si el precio de las acciones de una empresa está sobrevalorado o infravalorado. Una relación P/E alta podría sugerir que la acción está sobrevalorada, o podría indicar que los inversores esperan un alto crecimiento en el futuro.

El relación D/E es una medida del apalancamiento financiero de una empresa, que proporciona información sobre el nivel de riesgo asociado con el nivel de deuda de la empresa. Una relación D/E alta puede indicar un mayor riesgo de incumplimiento o quiebra.

Por último, el Radio actual es un índice de liquidez que mide la capacidad de una empresa para pagar obligaciones a corto y largo plazo. Una razón circulante más alta indica que la empresa es más capaz de pagar sus obligaciones.

En conclusión, el análisis de estados financieros es una habilidad fundamental para traders. Les proporciona una comprensión más profunda de la salud financiera de una empresa, ayudándoles a tomar mejores decisiones comerciales. TradeEs probable que los que dominan el análisis de estados financieros tengan una ventaja significativa en el mercado.

4.2. Escenarios de casos en el comercio

Cuando se trata de operar, no se trata solo de números y gráficos; también se trata de historias. Historias que se desarrollan en los balances, estados de resultados y diagramas de flujo de caja, que revelan la salud, el rendimiento y el potencial de una empresa. Profundicemos en algunos escenarios de casos para comprender cómo el análisis de los estados financieros de una empresa puede afectar las decisiones comerciales.

Imagine que está considerando invertir en la Compañía A. Comienza examinando su balance. Nota un aumento significativo en sus activos circulantes, específicamente en su efectivo y equivalentes de efectivo. Esto podría indicar que la empresa es financieramente saludable y tiene suficiente liquidez para cubrir sus pasivos a corto plazo. Sin embargo, una mirada más cercana a la sección de pasivos muestra un aumento sustancial en la deuda a corto plazo. Esto podría ser una bandera roja que indica dificultades financieras o una gestión financiera más riesgosa.

A continuación, te mueves a la estado de resultados. Aquí, observa que los ingresos de la Compañía A han estado creciendo constantemente, pero sus ingresos netos han disminuido. Esto podría deberse a costos crecientes o márgenes decrecientes, lo que podría afectar la rentabilidad de la empresa a largo plazo.

Por último, analiza el estado de flujo de efectivo. A pesar de la disminución de los ingresos netos, observa un fuerte flujo de efectivo positivo de las actividades operativas. Esto sugiere que la empresa está generando efectivamente efectivo a partir de sus operaciones comerciales principales.

- Caso 1: La empresa A podría ser una buena inversión si puede administrar su deuda a corto plazo y controlar sus costos. El fuerte flujo de efectivo es una señal prometedora.

- Caso 2: si la empresa no logra administrar su deuda y sus costos, podría generar dificultades financieras, lo que la convierte en una inversión riesgosa.

En otro escenario, está viendo a la Compañía B. Su balance general muestra una disminución en los activos circulantes y un aumento en los pasivos a largo plazo, lo que indica posibles problemas de liquidez. Sin embargo, su estado de resultados muestra un crecimiento constante en la utilidad neta, y su estado de flujo de efectivo revela un flujo de efectivo positivo de las actividades de inversión debido a la venta de una unidad de negocios.

- Caso 3: La empresa B podría ser una inversión riesgosa debido a sus problemas de liquidez. Sin embargo, si puede usar el efectivo de su unidad comercial vendida para administrar sus pasivos, podría recuperarse.

- Caso 4: si la empresa no logra administrar sus pasivos, podría enfrentar dificultades financieras, lo que la convierte en una inversión riesgosa a pesar de su ingreso neto positivo.

Estos escenarios ilustran cómo el análisis de los estados financieros de una empresa puede proporcionar traders con información valiosa, ayudándolos a tomar decisiones comerciales informadas. Recuerde, el diablo está en los detalles, y estos detalles a menudo se pueden encontrar en los estados financieros.