1. Descripción general del indicador del índice de impulso estocástico (SMI)

El índice de momento estocástico (SMI) es una versión avanzada del oscilador estocástico tradicional, un indicador de impulso que mide la posición del precio de un valor en relación con su rango alto/bajo durante un período determinado. Desarrollado por William Blau a principios de la década de 1990, el SMI tiene como objetivo proporcionar una visión más refinada del impulso de un instrumento financiero al considerar dónde está el precio de cierre en relación con el punto medio del mismo rango alto/bajo. Esto da como resultado un indicador que es más fluido, más receptivo y más adecuado para identificar la fortaleza o debilidad de la tendencia actual.

1.1. Definición y cálculo

El SMI lleva el concepto de oscilador estocástico más allá al centrarse en la distancia entre el precio de cierre y el punto medio del rango alto/bajo, en lugar de la posición del precio de cierre dentro del propio rango alto/bajo. La fórmula para calcular el SMI implica varios pasos, que incluyen suavizar la diferencia entre el punto cercano y medio, así como suavizar el rango posible. Luego, estos valores se utilizan para calcular el valor SMI, que se traza frente a una línea de señal para generar señales comerciales.

1.2. Finalidad y uso

El objetivo principal del SMI es identificar la dirección del impulso de los precios y los posibles puntos de reversión dentro de un mercado. Es especialmente útil para distinguir entre movimientos de precios alcistas y bajistas y puede ayudar tradeLos rs determinan los puntos óptimos de entrada y salida. Debido a su sensibilidad y precisión, el SMI es una herramienta valiosa tanto para análisis a corto plazo tradeRS e inversores a largo plazo que buscan capitalizar las tendencias del mercado.

1.3. Principios básicos

El SMI opera bajo unos principios básicos:

- Cruces de línea cero: El valor del SMI que cruza por encima o por debajo de la línea cero indica un impulso alcista o bajista, respectivamente.

- Divergencia: Se produce una divergencia cuando el precio de un valor alcanza un nuevo máximo o mínimo que no es confirmado por el SMI, lo que potencialmente indica una reversión.

- Niveles de sobrecompra/sobreventa: A diferencia del estocástico tradicional osciladores, el SMI no tiene niveles fijos de sobrecompra y sobreventa, lo que le otorga flexibilidad en diversas condiciones del mercado.

| Feature | Descripción |

|---|---|

| Tipo de Propiedad | Indicador de Momentum |

| Desarrollado por | William Blau |

| Propósito | Medir el impulso comparando el precio de cierre con el punto medio del rango alto/bajo |

| Complejidad del cálculo | Moderado, implica suavizado y comparación. |

| Uso primario | Identificar la fuerza, la dirección y las posibles reversiones de la tendencia. |

| Por Necesidad | TradeRS e inversores que buscan refinar los puntos de entrada/salida en función del impulso |

2. Proceso de cálculo del indicador del índice de momento estocástico (SMI)

El cálculo del Índice de Momento Estocástico (SMI) es un proceso de varios pasos que refina los datos de precios para producir un indicador capaz de resaltar el impulso con mayor precisión que los osciladores estocásticos tradicionales. Esta sección desglosa el proceso de cálculo en sus componentes fundamentales, explicando cada paso en detalle para proporcionar una comprensión clara de cómo se deriva el SMI.

2.1. Desglose de la fórmula

El cálculo del SMI implica varias fórmulas clave:

- Cálculo de la Línea D:

- D = (Cerca – (Alto + Bajo) / 2) / Alto – Bajo

- Esta fórmula calcula la diferencia entre el precio de cierre y el punto medio del rango alto/bajo, luego la divide por el rango (alto – bajo) del precio en el período. Luego, este valor se suaviza usando una ecuación simple o exponencial. media móvil.

- Suavizando la línea D:

- Primer alisado: Aplicar 3 periodos. promedio móvil exponencial (EMA) a la línea D.

- Segundo suavizado: aplique otro suavizado, normalmente una EMA de 3 períodos, al resultado del primer suavizado.

- Cálculo del SMI:

- SMI = ((Dsuavizada - Dpromedio suavizado) / (0.5 x Drangos suavizados))x100

- El SMI se calcula tomando el valor D suavizado, restando el promedio suavizado de D y luego dividiendo por la mitad el rango suavizado de D, finalmente multiplicándolo por 100 para expresarlo como porcentaje.

- Línea de señal:

- Una línea de señal, que normalmente es una Promedio Móvil Simple del SMI, también está calculado para generar señales comerciales a través de cruces.

2.2. Cálculo paso a paso

Para calcular el SMI:

- Determine el máximo, el mínimo y el cierre: Identifique los precios máximo, mínimo y de cierre para el período que se analiza.

- Calcule la línea D: Utilice la fórmula proporcionada para calcular el valor de la línea D.

- Suaviza la línea D: Aplique las medias móviles exponenciales especificadas para suavizar la línea D, haciéndolo dos veces.

- Calcular el SMI: Siga la fórmula para derivar el valor del SMI.

- Derivar la línea de señal: Calcule la media móvil del SMI para el período especificado (a menudo 9 períodos).

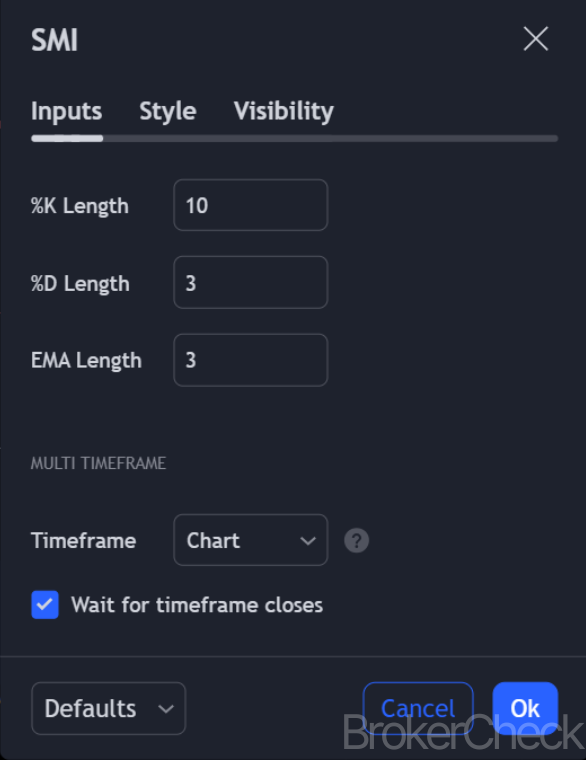

2.3. Parámetros y ajustes

Los parámetros estándar para el cálculo del SMI son:

- Longitud para el suavizado de la línea D: 3 periodos.

- Longitud del suavizado SMI: 3 periodos para el primer suavizado de la línea D y otros 3 para el segundo suavizado.

- Período de la línea de señal: Normalmente se establece en 9 períodos.

Sin embargo, estos parámetros se pueden ajustar para adaptarse a diferentes estilos de negociación y plazos. Aumentar los períodos de suavización hará que el SMI sea menos sensible y más uniforme, lo que podría ser preferible para el análisis de tendencias a largo plazo. La reducción de los periodos hará que el SMI sea más receptivo y adecuado para operaciones a corto plazo.

| paso | Proceso | Descripción |

|---|---|---|

| 1 | Alto, Bajo, Cerca | Determine los precios máximo, mínimo y de cierre para el período. |

| 2 | Cálculo de la línea D | Calcule el valor de la línea D. |

| 3 | Suavizado de línea D | Aplique EMA para suavizar la línea D. |

| 4 | Cálculo del SMI | Derive el valor del SMI utilizando la línea D suavizada. |

| 5 | Línea de señal | Calcule la media móvil del SMI como línea de señal. |

3. Valores óptimos para la configuración en diferentes plazos

El índice de momento estocástico (SMI) es versátil y permite ajustes a sus parámetros para adaptarse a diversos estrategias de negociación y plazos. Esta adaptabilidad es crucial para traders con el objetivo de maximizar la efectividad del indicador en diferentes condiciones de mercado. Esta sección explora los valores óptimos de configuración de SMI para períodos de negociación a corto, mediano y largo plazo, brindando información sobre cómo los ajustes a estos parámetros pueden mejorar las decisiones comerciales.

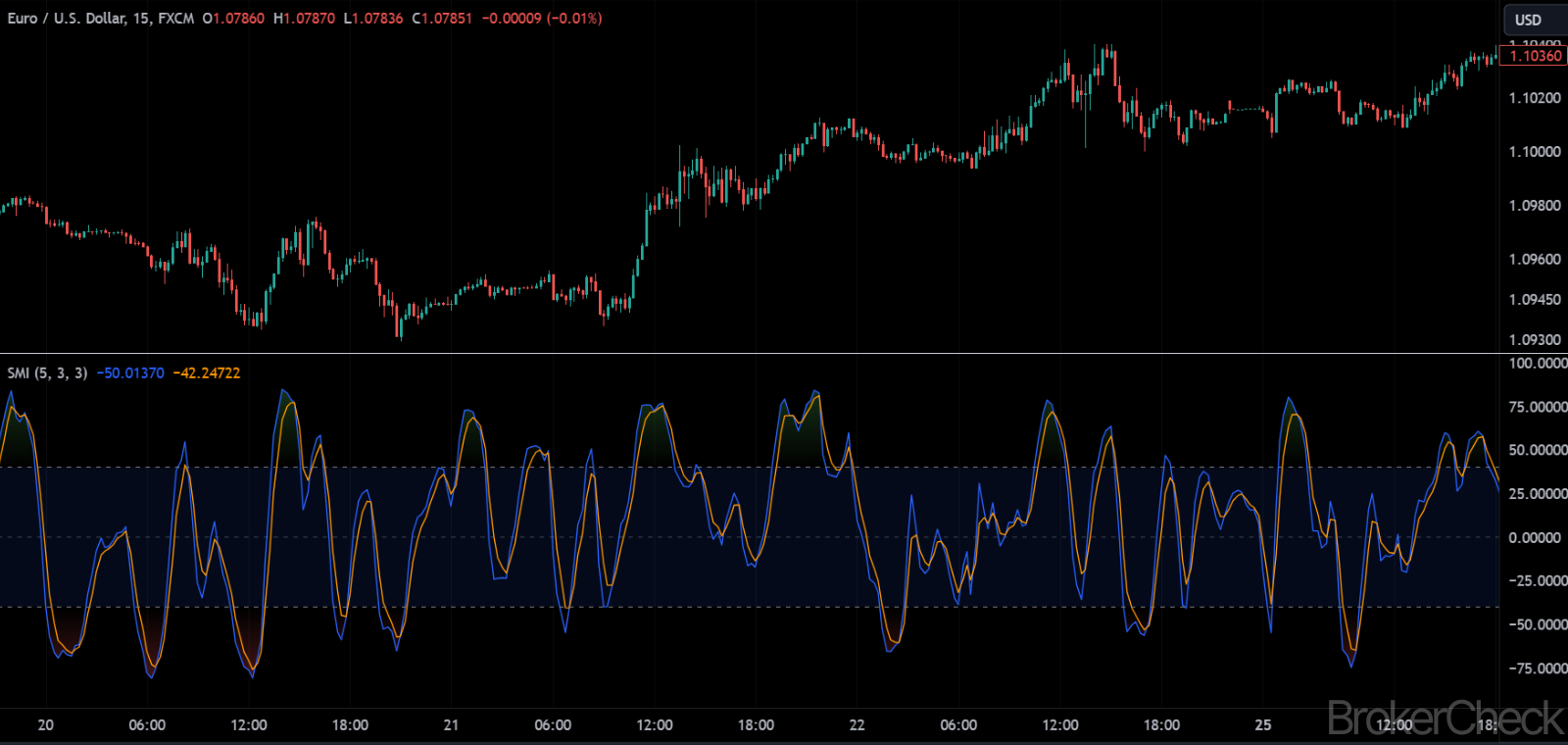

3.1. Comercio a corto plazo

A corto plazo los traders, como día tradeLos rs o revendedores, requieren indicadores rápidos y receptivos para seguir el ritmo de los rápidos movimientos del mercado. Para éstos traders, la configuración SMI debe ajustarse para una mayor sensibilidad.

- Eslora: Disminuir el parámetro de duración (el número de períodos utilizados para el cálculo) puede hacer que el SMI responda mejor. Una configuración común para el comercio a corto plazo es de 5 períodos.

- Suavizado de línea de señal: Un período de suavizado más bajo para la línea de señal, como 3, puede ayudar a generar señales más rápidas de entrada y salida.

- Valores óptimos: Longitud = 5, D = 3, Suavizado = 3

Estas configuraciones pueden ayudar a corto plazo tradeLos investigadores identifican los cambios de impulso más rápidamente, aunque al mismo tiempo. riesgos de aumentar la tasa de señales falsas debido al ruido del mercado.

3.2. Comercio a medio plazo

Término medio traders, incluido el swing tradeLos empresarios necesitan un equilibrio entre la capacidad de respuesta y la capacidad de filtrar el ruido del mercado. Ajustar el SMI a valores moderados puede suponer un buen compromiso.

- Eslora: Una configuración de duración moderada, como de 9 a 12 períodos, ofrece un equilibrio entre la sensibilidad y la capacidad de suavizar la volatilidad a corto plazo.

- Suavizado de línea de señal: Un período de suavizado de 5 a 8 ayuda a filtrar el ruido sin dejar de responder a movimientos importantes del mercado.

- Valores óptimos: Longitud = 9 a 12, D = 5, Suavizado = 5 a 8

Estos entornos están diseñados para proporcionar servicios a mediano plazo. traders con señales confiables que reflejan las tendencias subyacentes sin reaccionar a fluctuaciones menores de precios.

3.3. Comercio a largo plazo

Largo plazo traders, como la posición traders, se benefician de indicadores que resaltan las tendencias a más largo plazo y minimizan el impacto de la volatilidad a corto plazo. Para el SMI, esto supone ampliar los plazos de cálculo.

- Eslora: Aumentar el parámetro de duración de 14 a 20 períodos ayuda a identificar cambios de impulso a más largo plazo.

- Suavizado de línea de señal: Un período de suavizado más alto, como de 9 a 14, reduce la sensibilidad a las fluctuaciones a corto plazo.

- Valores óptimos: Longitud = 14 a 20, D = 9, Suavizado = 9 a 14

Estos entornos tienen como objetivo proporcionar a largo plazo traders con una visión clara de las tendencias generales del impulso del mercado, reduciendo el ruido asociado con los movimientos del mercado a corto plazo.

| Estilo comercial | Longitud Mínima | D | alisando | Propósito |

|---|---|---|---|---|

| A corto plazo los | 5 | 3 | 3 | Alta sensibilidad para capturar movimientos rápidos del mercado. |

| Término medio | 9 a 12 | 5 | 5 a 8 | Equilibrio entre sensibilidad y reducción de ruido |

| Largo plazo | 14 a 20 | 9 | 9 a 14 | Centrarse en las tendencias a largo plazo, minimizando la volatilidad a corto plazo. |

4. Interpretación del Índice de Momento Estocástico (SMI)

Interpretar correctamente el índice de impulso estocástico (SMI) es clave para aprovechar todo su potencial en las estrategias comerciales. Esta sección profundiza en los matices de la lectura y aplicación de señales SMI para identificar oportunidades comerciales, comprender el sentimiento del mercado y anticipar posibles movimientos de precios.

4.1. Identificar la dirección de la tendencia

El SMI proporciona información clara sobre la dirección de la tendencia en función de su posición con respecto a la línea cero:

- Por encima de la línea cero: Cuando el valor del SMI está por encima de la línea cero, indica un impulso alcista, lo que sugiere que el mercado se encuentra en una fase alcista.

- Por debajo de la línea cero: Por el contrario, un valor del SMI por debajo de la línea cero significa un impulso a la baja, lo que indica un entorno de mercado bajista.

4.2. Divergencia del impulso

La divergencia entre el SMI y la acción del precio es una señal poderosa que puede preceder a las reversiones:

- Divergencia alcista: Ocurre cuando el precio registra un mínimo más bajo, pero el SMI forma un mínimo más alto. Esto indica un debilitamiento del impulso bajista y una posible reversión alcista.

- Divergencia bajista: Se forma cuando el precio alcanza un máximo más alto, pero el SMI crea un máximo más bajo, lo que indica un debilitamiento del impulso alcista y una posible reversión a la baja.

4.3. Condiciones de sobrecompra y sobreventa

Si bien el SMI no tiene niveles fijos de sobrecompra y sobreventa, tradeLos empresarios pueden establecer sus umbrales para identificar condiciones extremas del mercado:

- Umbral de sobrecompra: TradeLos inversores podrían considerar niveles significativamente por encima de la línea cero (por ejemplo, +40) como indicadores de condiciones de sobrecompra, lo que sugiere que un retroceso o una reversión podrían ser inminentes.

- Umbral de sobreventa: De manera similar, los niveles muy por debajo de la línea cero (por ejemplo, -40) podrían usarse para señalar condiciones de sobreventa, presagiando potencialmente una corrección al alza o una reversión.

4.4. Cruces como señales comerciales

La interacción entre el SMI y su línea de señales puede generar señales comerciales:

- Señal alcista: Un cruce del SMI por encima de su línea de señal puede verse como una señal alcista, especialmente si ocurre por debajo de la línea cero y se mueve hacia arriba.

- Señal bajista: Un cruce del SMI por debajo de su línea de señal se considera bajista, especialmente si tiene lugar por encima de la línea cero y se dirige hacia abajo.

| Signal | Interpretación | Implicación |

|---|---|---|

| SMI por encima de cero | Momento alcista | Potencial de continuación de una tendencia alcista |

| SMI por debajo de cero | Ímpetu bajista | Posibilidad de que persista una tendencia bajista |

| Divergencia alcista | Debilitamiento del impulso bajista | Posible reversión al alza |

| Divergencia bajista | Debilitamiento del impulso ascendente | Posible reversión a la baja |

| Condiciones de sobrecompra/sobreventa | Condiciones extremas del mercado | Es probable que se produzca una reversión si va acompañada de divergencia/cruce |

| Cruces | Interacción SMI y línea de señal | Señales comerciales inmediatas para movimientos alcistas/bajistas |

5. Combinación del índice de impulso estocástico (SMI) con otros indicadores

Para mejorar las estrategias comerciales y mejorar la toma de decisiones, tradeLos inversores suelen combinar el índice de impulso estocástico (SMI) con otros indicadores técnicos. Esta sinergia puede ayudar a confirmar señales, reducir los falsos positivos y proporcionar una visión más completa de las condiciones del mercado. Esta sección explora combinaciones efectivas del SMI con otros indicadores para mejorar los resultados comerciales.

5.1. SMI y medias móviles

Combinar el SMI con promedios móviles (MA) puede ayudar a identificar la dirección de la tendencia y los cambios de impulso dentro del contexto de la tendencia:

- Estrategia: Utilice un MA a más largo plazo (por ejemplo, 50 o 200 períodos) para determinar la dirección de la tendencia general. Las señales de compra son más confiables cuando el SMI se vuelve positivo por encima de la MA (lo que indica un impulso alcista en una tendencia alcista), y las señales de venta son más creíbles cuando el SMI se vuelve negativo por debajo de la MA (lo que indica un impulso bajista en una tendencia bajista).

5.2. SMI e índice de fuerza relativa (RSI)

La RSI, otro oscilador de impulso, mide la velocidad y el cambio de los movimientos de precios. Cuando se utiliza con el SMI, puede ayudar a confirmar condiciones de sobrecompra o sobreventa:

- Estrategia: Busque convergencia o divergencia entre el SMI y el RSI para obtener señales más fuertes. Por ejemplo, si ambos indicadores muestran condiciones de sobrecompra pero luego divergen, con el SMI cruzando por debajo de su línea de señal mientras el RSI comienza a caer, puede indicar una posible reversión de un estado de sobrecompra.

5.3. SMI y bandas de Bollinger

Bollinger Bands® proporciona información sobre volatilidad del mercado y niveles de precios en relación con las medias móviles. El SMI se puede utilizar para confirmar las señales de ruptura proporcionadas por Bollinger Bands®:

- Estrategia: Cuando el precio rompe por encima o por debajo de las Bandas de Bollinger®, la confirmación del SMI (como cruzar por encima o por debajo de la línea cero o la línea de señal) puede proporcionar una confirmación adicional de una posible continuación o reversión de la tendencia.

5.4. SMI y MACD

La Convergencia y Divergencia de Promedio Móvil (MACD) es un indicador de impulso que sigue tendencias. La combinación del MACD con el SMI ofrece información tanto sobre la tendencia como sobre el impulso:

- Estrategia: Busque situaciones en las que el MACD y el SMI proporcionen señales simultáneas. Por ejemplo, una señal alcista se refuerza si el MACD cruza por encima de su línea de señal al mismo tiempo que el SMI cruza por encima de su línea de señal o línea cero.

| Combinación de indicadores | Estrategia | Propósito |

|---|---|---|

| SMI y medias móviles | Confirme las señales SMI con la dirección de la tendencia MA | Filtrar señales para alinearlas con la tendencia general |

| SMI y RSI | Busque condiciones de sobrecompra/sobreventa y divergencias. | Confirmar cambios de impulso y posibles reversiones |

| SMI y Bandas de Bollinger® | Utilice SMI para confirmar las rupturas de Bollinger Bands® | Validar continuaciones o reversiones de tendencias. |

| SMI y MACD | Confirmar señales concurrentes de ambos indicadores. | Fortalecer la confiabilidad de las señales de tendencia y impulso. |

6. Gestión de riesgos con el índice de impulso estocástico (SMI)

La gestión eficaz del riesgo es crucial cuando se opera con el índice de impulso estocástico (SMI), como con cualquier indicador comercial. Esta sección describe estrategias para utilizar el SMI para gestionar los riesgos comerciales, garantizando que tradeLos empresarios pueden maximizar su potencial de ganancias y al mismo tiempo minimizar las pérdidas.

6.1. Establecer órdenes Stop Loss

Una de las técnicas de gestión de riesgos más fundamentales implica establecer stop-loss pedidos. El SMI puede ayudar a determinar los niveles adecuados para estas órdenes:

- Cruce de línea de señal arriba/abajo: TradeLos inversores pueden establecer órdenes de limitación de pérdidas justo por encima o por debajo del punto donde el SMI cruza su línea de señal, dependiendo de si van en largo o en corto.

- Más allá de los máximos y mínimos recientes: Otro enfoque implica establecer órdenes de limitación de pérdidas más allá del máximo o mínimo más reciente que precedió al trade señal, utilizando el SMI para confirmar la dirección de la tendencia.

6.2. Uso del SMI para dimensionar posiciones

El tamaño de la posición se puede ajustar según la intensidad de la señal SMI:

- Señales fuertes: Para señales que ocurren con divergencia significativa o en regiones de sobreventa/sobrecompra, tradeLos inversores podrían optar por posiciones de mayor tamaño debido a la mayor probabilidad de un movimiento fuerte.

- Señales más débiles: Cuando las señales son menos pronunciadas o ocurren sin confirmación adicional, reducir el tamaño de la posición puede ayudar a gestionar el riesgo.

6.3. Incorporación de divergencia para la evaluación de riesgos

La divergencia entre el SMI y la acción del precio puede servir como un sistema de alerta temprana para las condiciones cambiantes del mercado:

- La reducción de riesgos: Si se produce una señal de divergencia poco después de entrar en una trade, puede ser prudente endurecer las órdenes de limitación de pérdidas o reducir el tamaño de la posición para gestionar el riesgo.

- Estrategia de escape: Divergencia persistente tras una trade La entrada puede ser una señal para salir de la posición, incluso si el stop-loss no se ha activado, para evitar posibles pérdidas debido a una tendencia inversa.

6.4. Combinando el SMI con otros indicadores

Ningún indicador debe utilizarse de forma aislada para la gestión de riesgos. Combinar el SMI con otros indicadores puede proporcionar una estrategia de gestión de riesgos más sólida:

- Indicadores de tendencia: El uso de indicadores de tendencia como promedios móviles puede ayudar a confirmar la dirección de la tendencia sugerida por el SMI, proporcionando una base más sólida para trade decisiones.

- Indicadores de volumen: Los indicadores de volumen pueden confirmar la fuerza de la señal SMI, y un mayor volumen en la confirmación de la señal indica un movimiento más confiable.

| Estrategia | Descripción | Propósito |

|---|---|---|

| Órdenes de Stop Loss | Se establece en función de señales SMI o máximos/mínimos recientes | Para limitar las pérdidas potenciales en un trade |

| Tamaño de posición | Ajuste el tamaño según la intensidad de las señales SMI | Gestionar el riesgo asociado a la incertidumbre de trade resultados |

| Divergencia para la evaluación de riesgos | Monitorear la divergencia para detectar señales tempranas de riesgo. | Para ajustar o salir trades de forma preventiva para gestionar pérdidas potenciales |

| Combinando Indicadores | Utilice SMI con otros indicadores técnicos | Para un enfoque más integral de gestión de riesgos |